Une voiture vous percute par l’arrière, ne respecte pas une priorité ou franchit une ligne blanche… Parfois, il arrive que l’on soit impliqué dans un accident de la route ou une collision sans en être responsable. Quelle indemnisation en cas d’accident non responsable ? Quel impact sur le malus ? Quelle franchise en cas d’accident non responsable avec tiers non identifié ou non assuré ? Toutes nos réponses d’experts !

Qu’est-ce qu’un accident non responsable ?

Suite à un accident de voiture, les responsabilités de chaque conducteur doivent être déterminées. Le fait d’être ou non qualifié comme « responsable » de l’accident aura alors un impact sur l’indemnisation possible, la franchise appliquée ou encore le malus retenu par son assurance.

Il existe 3 degrés de responsabilités dans le cadre d’un accident de voiture :

- accident responsable : vous êtes totalement responsable de l’accident de voiture. Votre assureur prendra en charge l’ensemble des dommages matériels et corporels, et vous pourrez éventuellement obtenir une indemnisation (notamment si vous avez souscrit une assurance tous risques).

- accident partiellement responsable : vous êtes à moitié responsable de l’accident voiture. La responsabilité est donc partagée entre les deux conducteurs, on parle d’accident à 50/50. L’assureur de chaque conducteur sera alors sollicité.

- accident non responsable : vous n’êtes pas du tout responsable de l’accident de voiture. Vous serez ainsi indemnisé par votre assurance auto, laquelle se retournera ensuite contre l’assureur du tiers responsable.

Accident non responsable : qui détermine la responsabilité du conducteur ?

En cas d’accident, la responsabilité de chaque conducteur est déterminée par leurs assurances auto respectives. Pour cela, les assureurs se basent notamment sur :

- le constat amiable, qui détaille les conditions de la collision ou du sinistre auto (à envoyer sous 5 jours à l’assureur), document indispensable pour chiffrer l’indemnisation ;

- le rapport d’expertise éventuellement demandé par l’assureur, pour lequel un expert automobile indépendant est mandaté par l’assurance auto (le rapport d’expertise n’est pas systématique, il est uniquement demandé par l’assureur si le constat amiable s’avère insuffisant pour déterminer la responsabilité de l’assuré).

Le fait d’être considéré comme responsable ou non d’un accident a un impact sur l’indemnisation, la franchise appliquée ou encore le malus !

Accident de voiture : que se passe-t-il en cas de responsabilité partagée ?

Si la responsabilité de l’accident de voiture n’est pas imputable à 100 % à l’un des conducteurs, on parle alors de responsabilité partagée, ou de responsabilité à 50/50. Les torts de l’accident de la route sont alors partagés par les deux conducteurs.

En cas de responsabilité partagée, vous devrez payer une franchise (d’un montant variable suivant votre contrat d’assurance auto.

Voici quelques exemples de sinistres auto pouvant aboutir à une responsabilité partagée avec application d’une franchise :

- collision avec une voiture mal garée,

- accrochage avec une voiture ne respectant pas un feu rouge,

- collision avec un véhicule effectuant un changement de voie sans clignotant,

- choc à l’arrière avec une voiture dont le conducteur est en état d’ébriété.

Dois-je payer la franchise en cas d’accident non responsable ?

Vous n’avez aucune franchise à payer à votre assurance auto si vous êtes victime d’un accident de la route non responsable. Vous serez automatiquement indemnisé pour l’intégralité des dommages et préjudices subis.

La loi Badinter garantit un droit à l’indemnisation pour les victimes d’un accident de la route, en obligeant les assureurs à les indemniser pour tout accident de la route impliquant un véhicule terrestre à moteur (VTM).

Qui paie la franchise en cas d’accident non responsable ?

Y aura-t-il une franchise en cas d’accident non responsable ? La réponse est non. L’indemnisation à laquelle aura droit l’automobiliste dont la responsabilité n’est pas engagée ne sera minorée d’aucun montant forfaitaire.

La victime verra donc l’entièreté de ses préjudices matériels et corporels pris en charge par son assureur (ou par l’assureur du tiers responsable dans le cadre d’un recours direct). Ce principe ne vaut toutefois qu’en l’absence totale de responsabilité de l’assuré (par exemple si les torts dans la collision ne sont pas partagés).

Si le tiers responsable est identifié et assuré

Si vous êtes victime d’un accident non responsable, vous serez intégralement remboursé pour les dommages et préjudices subis. Votre assurance auto se retournera alors contre l’assureur de la partie adverse pour en obtenir le remboursement.

L’évaluation du préjudice prendra notamment en compte :

- les dégâts matériels causés à votre voiture et à vos effets personnels,

- les dégâts corporels que vous avez subis, ainsi que vos passagers,

- les dégâts immatériels liés à une éventuelle perte de revenus, à un choc psychologique ou encore à un préjudice esthétique.

Si le tiers responsable est identifié mais non assuré

Que se passe-t-il en cas d’accident non responsable avec un tiers sans assurance ? En cas d’accident avec un tiers responsable identifié mais non assuré, l’assureur de la victime peut indemniser cette dernière puis se retourner contre le conducteur dont la responsabilité est engagée.

Dans ce cas, le contrat d’assurance de la victime aura une incidence certaine. En effet :

- si elle est assurée en tous risques, elle sera indemnisée dans les conditions prévues au contrat ;

- si elle est « seulement » assurée au tiers, l’assureur n’assumera aucune prise en charge. L’automobiliste victime pourra alors se tourner vers le Fonds de garantie des assurances obligatoires de dommages (FGAO) afin d’obtenir une indemnisation.

Attention : la prise en charge par le FGAO est toujours limitée ! Il faut en outre que le tiers responsable ne soit pas assuré ou que la victime ait subi un niveau « minimum » de dommages corporels.

Pour être indemnisé par le FGAO, certains conditions doivent être remplies :

- l’accident de la route doit avoir eu lieu sur une voie de circulation publique en France ou dans l’Espace Économique Européen (EEE), et non sur un parking privé ou encore à l’international hors EEE,

- l’accident doit avoir été causé par un véhicule terrestre, ce qui n’inclut pas les accidents de bateaux ou encore d’avions de tourisme.

Si le tiers responsable n’est pas identifié

Lorsque le tiers responsable ne peut pas être identifié (par exemple en cas de délit de fuite), l’assureur de la victime non responsable n’a personne contre qui se retourner. Tout dépend alors de votre contrat d’assurance auto :

- avec une assurance tous risques : vous serez intégralement indemnisé par votre assureur, y compris si le tiers responsable n’est pas identifié,

- avec une assurance auto au tiers : vous ne serez pas indemnisé par votre assureur. La seule option est d’envoyer une demande d’indemnisation au Fonds de garantie des assurances obligatoires de dommages (FGAO).

Bien que l’assurance auto soit obligatoire, les personnes qui continuent à rouler sans assurance restent nombreuses !

Pour trouver la meilleure assurance du marché, n’hésitez pas à utiliser notre comparateur d’assurances auto en ligne ! Totalement gratuit et anonyme, il vous permet d’obtenir en quelques clics plusieurs devis personnalisés en fonction des garanties désirées et de votre budget !

Accident non responsable et malus : quelles conséquences ?

Un accident non responsable n’a aucun impact sur le malus.

Le malus désigne une majoration de la prime d’assurance, appliquée dès lors que le responsabilité de l’assuré est engagée dans le cadre d’un accident ou d’un sinistre. Or, dans le cas d’un accident non responsable, l’assuré est responsable à 0 %.

Prenons l’exemple d’une voiture qui vous emboutirait par l’arrière à un feu rouge. N’ayant commis aucune faute, vous ne supporterez pas de malus (à l’inverse du conducteur fautif).

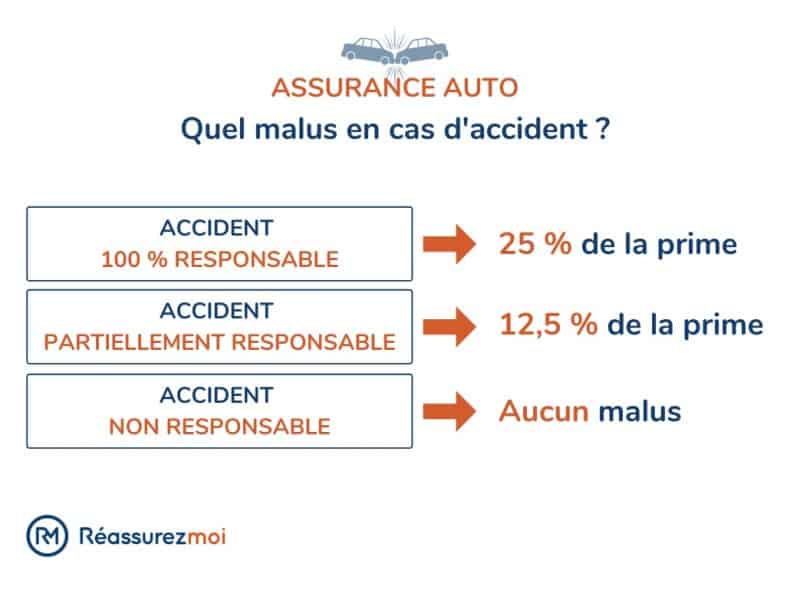

Un malus ne sera appliqué qu’en cas :

- d’accident totalement responsable : malus de 25 % de la prime ;

- d’accident partiellement responsable : malus de 12,5 % de la prime.

Le système du bonus-malus (ou coefficient de réduction-majoration) se destine à responsabiliser les automobilistes ! Précisons qu’il s’agit d’un système légal, imposé à tous les assureurs. Ces derniers ne décident donc pas librement des bonus ou malus qu’ils appliquent.

Votre bonus ou malus vous suit d’un assureur à l’autre, via le relevé d’information édité chaque année par votre compagnie d’assurance. Inutile donc de chercher à changer d’assureur pour retrouver un coefficient de 1.

Franchise en cas d’accident non responsable : les 2 cas particuliers

Accident non responsable et conduite sous alcool

La victime ne perdra pas son droit à l’indemnisation pour cause de conduite sous alcool ou sous l’emprise de produits stupéfiants. Ce principe résulte de l’article L211-6 du Code des Assurances qui dispose que :

« est réputée non écrite toute clause stipulant la déchéance de la garantie de l’assuré en cas de condamnation pour conduite en état d’ivresse ou sous l'empire d’un état alcoolique ou pour conduite après usage de substances ou plantes classées comme stupéfiants ».

Attention toutefois, ce principe ne vaut que pour la garantie Responsabilité Civile et non pour les autres garanties du contrat. Ainsi, l’assureur pourra par exemple fixer dans le contrat qu’une garantie dommages matériels ne fonctionnera pas en cas de collision due à un taux d’alcool positif (il s’agira donc d’une exclusion).

Demeure toutefois un « risque » pour le conducteur non responsable mais sous l’emprise de l’alcool : celui de voir son contrat résilié par son assureur ou sa prime majorée à la suite du sinistre auto. Si vous êtes sous antibiotiques, méfiez-vous encore plus de l'alcool !

Accident non responsable et conduite sans permis

En principe, toute victime a le droit à une indemnisation, même si elle circulait sans permis de conduire. L’assureur ne peut lui « retirer » ce droit. Ce principe résulte de la loi Badinter, confirmé depuis par la jurisprudence.

Comme pour la conduite sous alcool, les autres garanties du contrat d’assurance auto pourront toutefois ne pas s’appliquer du fait de la conduite sans permis (l’on parlera alors de « déchéance des garanties »).

Un contrat d’assurance auto peut prévoir la conduite sans permis comme cause d’exclusion de garantie !

Si l’assuré est responsable ou partiellement responsable de l’accident alors qu’il circulait sans permis, il n’aura le droit à aucune prise en charge, ni de ses dégâts matériels, ni de ses préjudices corporels (même dans le cas où il serait assuré en tous risques).

Comment obtenir le remboursement de la franchise en cas d’accident non responsable ?

La loi Badinter encadre depuis 1985 l’indemnisation des accidents de la route. Elle a largement facilité les démarches pour les victimes de dommages matériels et/ou corporels.

Voici les étapes à suivre pour obtenir le remboursement de la franchise en cas d’accident non responsable :

- remplissez un constat amiable,

- envoyez le constat amiable dans un délai de 5 jours à votre assureur, par lettre recommandée avec accusé de réception, même si vous n’êtes pas responsable,

- ajoutez toute pièce justificative utile (photos, identification de témoins…).

Certains assureurs proposent également le constat électronique sur leur site internet! Cela facilite grandement la déclaration de sinistre et la transmission de documents, alors n’hésitez pas à vous renseigner.

Une fois votre constat reçu, l’assureur pourra mandater un expert afin de déterminer les responsabilités de chaque conducteur et de chiffrer les dommages et l’indemnisation. Ensuite, il vous fera parvenir une proposition d’indemnisation.

Il est également possible de faire un « recours direct » contre la compagnie d’assurance du conducteur responsable. Il s’agit là d’une procédure spécifique, possible uniquement si le constat exclut votre responsabilité et qu’un tiers responsable a bien été identifié.

Le recours direct vous évite d’avoir à passer par votre assureur (et également que le sinistre soit fiché à l’AGIRA). Cela minorera également les risques de résiliation après indemnisation par votre compagnie d’assurance.

Sachez que pour faire un recours direct, vous devrez entrer en relation avec un expert indépendant, qui se chargera d’entrer en contact avec l’assureur de l’autre partie.

Comment ne pas payer de franchise en cas d’accident non responsable ?

Voici quelques astuces simples pour ne pas payer de franchise en cas d’accident non responsable, dont vous êtes uniquement victime :

- souscrivez une assurance auto sans franchise : contre une cotisation plus élevée, vous serez ainsi intégralement indemnisé pour tout sinistre auto, sans franchise à régler,

- en cas de désaccord avec votre assureur, saisissez le médiateur des assurances : selon le contexte de l’accident et les résultats de votre contre-expertise, cela pourrait vous permettre de ne pas payer de franchise si vous êtes reconnu comme victime d’un accident non responsable.

FAQ

Qu’est-ce qu’un accident non responsable ?

Un accident non responsable signifie que vous n’êtes pas du tout responsable de l’accident de voiture ou du sinistre auto en question. Vous serez alors intégralement indemnisé par votre assurance auto, laquelle se retournera ensuite contre l’assureur du tiers responsable.

Qu’est-ce qu’un accident partiellement responsable, avec responsabilité partagée ?

Un accident partiellement responsable désigne un accident de voiture pour lequel la responsabilité est partagée entre les deux conducteurs. On parle d’accident 50/50.

L’assureur de chaque conducteur sera alors sollicité !

Comment est déterminée la responsabilité du conducteur dans le cadre d’un accident de voiture ?

Suite à un accident de la route, la responsabilité de chaque conducteur est déterminée par son propre assureur, sur la base :

- du constat amiable, détaillant les conditions de la collision ou du sinistre auto (à envoyer sous 5 jours à l’assureur) et permettant de chiffrer l’indemnisation,

- du rapport d’expertise de l’expert automobile indépendant mandaté par l’assureur (uniquement demandé si le constat amiable ne suffit pas pour déterminer la responsabilité de l’assuré).

Quelle indemnisation d’un accident de voiture si le tiers responsable est identifié et assuré ?

Si vous êtes victime d’un accident non responsable, vous serez intégralement remboursé pour les dommages et préjudices subis ! Votre assureur auto se retournera alors contre l’assureur de la partie adverse.

Quelle indemnisation d’un accident de voiture si le tiers responsable n’est pas assuré ?

Si le tiers responsable de l’accident de voiture n’est pas assuré, plusieurs solutions sont possibles :

- si vous avez une assurance tous risques : vous serez bien indemnisé par votre assurance auto, même si le tiers responsable n’a pas d’assurance,

- si vous avez une assurance auto au tiers : votre assureur ne pourra pas vous indemniser, et vous devrez vous tourner vers le Fonds de garantie des assurances obligatoires de dommages (FGAO) afin d’obtenir une indemnisation.

Un accident non responsable provoque-t-il un malus d’assurance auto ?

Absolument pas ! Si vous êtes victime d’un accident non responsable, vous ne subirez aucun malus sur votre prime d’assurance. Un malus sera uniquement appliqué en cas d’accident responsable ou de responsabilité partagée.

Comment faire pour ne pas payer de franchise en cas d’accident non responsable ?

Si vous êtes victime d’un accident de voiture non responsable, il est possible d’éviter de payer une franchise en souscrivant une assurance auto sans franchise, ou encore en saisissant le médiateur des assurances !

J’ai eu 4 sinistres non responsable et mon assurance m’augmente le tarif de mon contrat. Est ce normal ?

Bonjour,

En cas de sinistres non responsables, il n’y a aucune raison et justification à ce que votre assureur augmente votre cotisation.

Si vous n’êtes plus satisfait de votre couverture ou que vous cherchez une assurance auto au meilleur rapport qualité/prix, pourquoi ne pas changer de contrat ?

C’est peut être l’occasion de faire des économies et d’être mieux couvert.

En tant que courtier en assurance, nous avons créé un comparateur d’assurances auto qui vous permet de mettre en concurrence les meilleurs contrats du marché :

https://reassurez-moi.fr/guide/assurance-auto

Bien à vous

Bonjour, un conducteur a percuté ma voiture en franchissant la ligne blanche. Mon assurance prend en charge 30 jours la location de voiture. Cependant, après les 30 jours, mon véhicule personnel n’est toujours pas réparé. Est ce que l’assurance du conducteur responsable du sinistre peut prendre en charge les frais liés aux jours supplémentaires de location de voiture?

En principe, la responsabilité civile de l’assurance du conducteur responsable du sinistre ne couvre que les dommages causés aux tiers et ne prend pas en charge les frais liés à la location de voiture pour la victime de l’accident.

Cependant, dans certains cas, il est possible que l’assurance du conducteur responsable accepte de prendre en charge les frais supplémentaires de location de voiture au-delà des 30 jours pris en charge par votre assurance. Cela dépendra notamment des conditions de votre contrat d’assurance et de la responsabilité établie dans l’accident.

Dans tous les cas, vous devriez contacter l’assurance du conducteur responsable et leur expliquer votre situation pour voir s’ils peuvent prendre en charge les frais supplémentaires de location de voiture. Vous pouvez également demander conseil à votre assureur pour savoir comment procéder.

le 13.7.21 alors que je circule a env 40 kms dans un village une voiture depasse un vehicule qui circule loin derrierre moi en doublant a gauche de la ligne cotinue a toute vitesse feux de detresse allumes ne oouvant me depasser car un véhicule arrivait en sens inverse il se rabat et me heurte violemment ma voiture est projete sur le trottoir j’appredrais que ce conducteur conuisait sob frere qu’il avait lacere de coupes de cutteur a l’hopital depuis j’ai ete dedomage de mo prejudice materiel examiné par le médecin expert désigné par Generali mon assureur aucune nouvelle pour mon préjudice corporel (fractures d’une cote et de l’omoplate contusions rupture ligament epaule (contestée par l’exprert (atteinte degenerative dit elle) aucune provision ni information dois je avoir recours a un médiateur d’assurance ou prendre un avocat ??? a vous lire cordialement

Bonjour,

Je vous invite dans un premier temps à faire appel à un médecin expert afin de faire une contre expertise si vous contestez l’atteinte dégénérative cité par le médecin expert de l’assurance. Ensuite faire appel au médiateur d’assurance. Si cela ne débouche sur rien alors vous pouvez prendre un avocat.

N’hésitez pas à regarder les contrats de protection juridique pour vous aider à dans vos démarches et pouvoir prétendre à un remboursement de vos frais d’avocat (attention de bien vous renseigner sur le délai de carence) : https://reassurez-moi.fr/guide/protection-juridique

Cordialement

lors d’un arrèt à un passage à niveau une voiture m’a percuté à l’arrière .je suis assuré tout risque

sur 800 euros de réparation,l’assurance me rembourse 600 euros . est ce normal ?

Bonjour,

Quelle que soit la cause à l’origine de l’accident, lorsque vous êtes percuté par l’arrière, vous ne serez jamais déclaré responsable.

En revanche, vous aurez toujours la franchise à payer. Donc si votre franchise en tous risques est de 200 € alors oui c’est normal.

Cordialement

Bonjour, j’ai au un sinistre non responsable ( vitre du véhicule devant moi cassé et tous les débris sur mon véhicule en roulant ) le montant des réparation est de 9200 € pour une valeur du véhicule de 38000 € , ce sont des dégats uniquement esthétique ( impact de verre léger ) suis-je en droit de demander le versement de cette indemnisation et faire réparer au moment de vendre mon véhicule dans 1 ou 2 ans ?

Bonjour,

Effectivement si votre voiture est réparable vous pouvez demander le versement de l’estimation de l’assurance au lieu de faire les travaux de suite. Mais cela ne veut pas dire que l’assurance va nécessaire accepter étant donné le montant assez élevé des réparations. Peut-être n’accepteront-ils de vous rembourser que sur présentation des factures.

Je vous invite à les appeler directement et leur demander.

Cordialement