Le taux de votre crédit auto va déterminer le coût global de votre prêt. De nombreux Français font le choix de faire financer leur véhicule neuf ou d’occasion par un crédit à la consommation, appelé aussi crédit auto. Si la manœuvre peut être intéressante, encore faut-il trouver le crédit auto au meilleur taux. Retrouvez notre comparatif de taux d'intérêt de crédit auto et nos conseils pour souscrire un crédit auto pas cher !

Les financements : le crédit voiture à taux zéro et autres prêts

Un crédit auto est un prêt dit affecté (ou crédit avec justificatif), c’est-à-dire qu’il est directement lié à l’achat d’un véhicule neuf ou d’occasion. Il y est même conditionné : si la vente ne se fait pas, le crédit non plus. Même logique si le crédit n’est pas octroyé, la vente s'annule. L’obtention du crédit auto est en fait une condition suspensive qui doit être mentionnée, par exemple, sur le bon de commande.

1 - Le crédit auto à taux 0

Certains prêteurs proposent des offres de crédit auto à taux zéro. Les concessionnaires automobiles, lors de l'achat d'un véhicule, peuvent proposer d'être votre organisme créditeur. Ils peuvent proposer, dans le cadre d'offres promotionnelles, ne pas faire payer d'intérêts. Il s'agit de crédit à taux zéro.

Quelques informations à connaître toutefois sur le crédit à taux zéro :

- Les conditions de souscription sont strictes : vous devez absolument présenter une bonne situation financière, avoir un apport personnel de 10 à 30 % du prix d'achat et avoir une durée de crédit courte.

- Attention à n'avoir aucun autre crédit en cours.

- Il vous faudra sans doute souscrire une assurance emprunteur (attention, cela fait grimper la facture).

- Vous devrez être en mesure de rembourser rapidement votre crédit auto, ce qui implique des mensualités élevées.

- En contrepartie, vous ne bénéficiez pas forcément d'offres promotionnelles sur le véhicule.

Dernière chose : seuls les concessionnaires auto proposent un crédit auto à taux zéro. Vous ne le retrouverez pas auprès d'un organisme bancaire.

2 - Le crédit auto classique

Si vous n'avez pas la chance de bénéficier d'un prêt à taux zéro pour votre voiture, vous pouvez réaliser un prêt bancaire classique. Sachez qu'un prêt auprès d'une banque revient moins cher qu'un prêt chez le concessionnaire.

3 - Le prêt personnel

L'alternative au crédit auto est de souscrire un prêt personnel. L’utilisation des fonds étant ici libre, vous pourrez vous servir de l’argent pour acheter un véhicule, sans justificatif. Les banques offrent souvent plus de flexibilité sur la durée des mensualités, personnalisables parfois de 12 à 84 mois.

4 - La Location Avec Option d'Achat (LOA) et le crédit ballon

Il existe toutefois deux autres possibilités d’acquérir une voiture :

- La location avec option d’achat (LOA) est une solution offrant la possibilité de louer un véhicule pendant une période déterminée, puis de l’acheter définitivement en payant la valeur résiduelle ;

- De manière similaire, le crédit ballon est un prêt qui permet d’acquérir le véhicule après une période de location, à un prix préétabli dès le départ.

L’intérêt de prendre un prêt pour financer l’achat d’un véhicule

Le crédit auto permet de financer tout ou partie de l’acquisition du véhicule, avec un apport personnel ou non. S’agissant d’un crédit amortissable, vous vous acquittez chaque mois d’échéances comprenant une part d’intérêts et une part de capital. Le montant des mensualités fixes est connu dès le départ, comme la durée du crédit.

En souscrivant un crédit auto, certains profils peuvent emprunter jusqu’à 75 000 €. Pour un prêt personnel, le montant se limite à 21 000 €. La durée maximale d'emprunt dépend de l’organisme de crédit, mais en se limitant généralement à 72 ou 84 mois.

Si le crédit auto peut sembler manquer de flexibilité, il présente toutefois d'autres avantages :

- De la sécurité : vous ne vous retrouvez pas endetté pour un achat qui n'a finalement pas lieu

- Un taux moyen de crédit auto souvent plus avantageux

- Un délai de rétractation de 14 jours (3 jours si l'achat a eu lieu immédiatement).

Veillez à ce que soit indiqué sur votre bon de commande que l'achat du véhicule est conditionné à l'obtention du crédit auto.

Les différents taux à prendre en compte quand on veut emprunter pour une voiture

Les taux moyens et minimums sont indicatifs et n’ont aucune valeur contractuelle. Ils permettent d’avoir une idée des taux en vigueur avant de réaliser la demande de prêt.

- Le taux fixe auto reste constant pendant toute la durée du prêt, assurant ainsi des mensualités identiques.

- Le taux variable auto, également appelé taux révisable auto, varie en fonction d’un indice de référence. Il convient de noter qu’un taux variable peut être plafonné, c’est-à-dire qu’il ne peut pas dépasser un certain seuil prédéterminé.

- Le taux débiteur est le taux d’intérêt proposé par la banque pour calculer les intérêts du prêt. Il exclut les frais annexes tels que les frais d’assurance. Le taux nominal est l’ancienne appellation du taux débiteur.

- Le TAEG. Le taux fixé par l’établissement prêteur, incluant à la fois les intérêts et les frais annexes. Il offre ainsi une vision globale du coût réel du crédit auto.

Quelles conditions remplir pour obtenir un crédit pour une voiture ?

Les conditions à remplir sont : un solide historique de crédit, un revenu stable, une capacité de remboursement et un apport initial éventuel. On vous explique en détails !

Pour obtenir votre crédit voiture, votre banque va analyser plusieurs éléments, afin de voir notamment si vous êtes solvable et si votre dossier est solide.

Pour cela, l'organisme prêteur va donc regarder :

- Vos revenus. C'est la première chose que votre banquier va regarder, notamment votre salaire. Mais les autres rentrées d'argent comptent : revenus fonciers, pensions et rentes, ou encore allocations chômage. Bref, toutes les sources de revenus sont prises en compte et se justifient.

- Votre dernier avis d'imposition (ou de non-imposition).

- Vos 2 dernières liasses fiscales reprenant les déclarations de revenus à l'URSSAF (pour les indépendants).

- Vos charges (remboursement d'un autre prêt...).Pour étudier votre dossier de demande de crédit, la banque va analyser vos charges mensuelles. Si elle estime que vos charges sont trop importantes par rapport à vos revenus, elle n'ira pas plus loin et votre dossier sera refusé.

Et si mes échéances de crédit sont déjà trop importantes pour obtenir un nouveau prêt ? Pensez à demander un rachat de crédit !

Les autres éléments du dossier du prêt auto

- Votre apport personnel

L'apport personnel est une preuve de confiance pour le banquier, et cela peut faciliter l'accès au crédit. Il est possible d'obtenir votre prêt auto sans apport. Mais dans ce cas, votre TAEG (Taux Annuel Effectif Global) sera revu à la hausse.

- Votre taux d'endettement

Après études de tous ces documents, la banque pourra calculer votre taux d'endettement. Taux obtenu à partir du ratio entre vos revenus et vos charges.

Le taux d'endettement permet à la banque de définir le montant maximum que vous pouvez consacrer au remboursement de votre crédit voiture. Sachant que ce taux doit être au maximum égal à 35 % de vos revenus (nouveau crédit inclus).

Ainsi, le montant du capital emprunté, et la mensualité du prêt auto, seront déterminants pour calculer votre taux d'endettement.

Si votre taux d'endettement est trop important, pensez au leasing pour trouver votre nouveau véhicule, et notamment au crédit ballon, une alternative à la LOA ou LLD.

Quel est le meilleur taux pour un prêt auto pas cher ? Comparatif

Le meilleur taux pour un crédit auto pas cher dépend de votre profil et de l’offre du prêteur avec son TAEG.

Le TAEG (Taux Annuel Effectif Global) : coût total du crédit

Le TAEG englobe, outre le taux nominal, les frais divers facturés dans le cadre de votre prêt auto. Attention aux « taux d’appel ». Ces derniers sont ceux avancés par tous les organismes de crédit et banques sur leur site. Il s’agit en général de taux très bas, aux alentours de 1 %.

Il ne s’agit nullement d’une publicité mensongère : ces taux sont effectivement accessibles mais sur des durées d’emprunt très courtes (en général 12 ou 24 mois). C’est par exemple le cas de Cetelem qui avance un TAEG de 1,96 % pour un crédit auto neuve remboursable sur 18 mois (emprunt de 6 000 €). Si votre capacité d'endettement ne vous permet pas de rembourser l’emprunt sur une si courte période, vous devrez malheureusement supporter un TAEG plus haut car le crédit sera plus long.

Voici quelques exemples des différents taux du marché du prêt auto :

| Organismes de crédit | TAEG du prêt auto (à partir de) |

|---|---|

| Kreditiweb | 4 % |

| Cetelem | 1,96 % |

| Crédit Moderne | 7,35 % |

| Hello bank! | 6,5 % |

Plus un crédit est long, plus il est risqué pour l'emprunteur. Ainsi, le TAEG proposé est très souvent supérieur pour une durée de 48 mois que pour une de 36 mois.

Avant de faire votre choix définitif, il convient de déterminer certains détails :

- Le montant que vous souhaitez emprunter

- Le prix du véhicule

- Le montant de votre apport éventuel

- Les mensualités que vous pourrez assumer chaque mois

- La durée durant laquelle vous voulez emprunter

Une fois que votre projet est clair et pour savoir où faire un crédit auto au meilleur taux, comparez les offres du marché. Notre simulateur de crédits auto (à retrouver en haut de cette page ⬆️) vous aide dans cette démarche. Mensualités, taux, montant maximum du crédit auto et durée d'emprunt, tout y est détaillé.

Quel financement choisir pour une voiture ? Simulation meilleur crédit auto

Prêt bancaire, crédit auto du concessionnaire ou LOA peuvent être de bonnes options de financement pour une voiture.

Les critères pour un crédit au meilleur prix

L’objectif est de souscrire le crédit auto le moins cher, et donc le meilleur prêt auto. Il faut donc vous assurer qu’il sera parfaitement adapté à vos besoins et à votre situation personnelle. La concurrence est rude sur ce marché, il est donc important de connaître les critères à prendre en compte pour obtenir un crédit auto à taux bas.

- Le Taux annuel effectif global (TAEG) est un critère central. C’est lui qui déterminera entre autres le coût total du crédit. Ne vous contentez toutefois pas de cet élément pour faire votre choix. Jetez un oeil attentif au coût total du crédit. Celui-ci doit apparaître clairement sur chaque simulation réalisée. Il correspond à la somme dont vous devrez vous acquitter au total, soit le capital + les intérêts et frais divers.

Plus le crédit sera long, plus il sera cher. Si vous le pouvez, préférez les mensualités élevées et les durées de remboursement courtes.

Attention aussi au niveau de frais facturés. Ceux-ci, qui sont inclus dans le TAEG, viendront gonfler la note finale. Il pourra s’agir de commissions ou de frais de dossier, bien que ces derniers soient en général « offerts » dans le cadre des crédits auto.

- Le montant des mensualités devra correspondre à votre capacité d’endettement/de remboursement. Regardez s’il sera possible de moduler la mensualité si vos revenus évoluent pendant la période de remboursement. Les organismes de crédit doivent veiller à ce qu’un consommateur emprunteur ne soit pas endetté à plus de 35 %.

- Les conditions particulières du prêt auto : faudra-t-il un apport personnel ? Quelles seront les modalités d’obtention du crédit ? Certaines entités appliquent des remises commerciales si vous financez votre véhicule à crédit et si vous l’assurez chez eux.

Simuler son crédit pour connaître son coût réel

Comparer de nombreuses simulations de crédits auto vous permet de déterminer quel organisme peut proposer le meilleur taux de crédit auto. À noter que le fait que vous comptiez acheter une voiture neuve ou d’occasion n’aura en principe pas d’incidence sur le taux.

👨 Exemple : Recherche de crédit pour une voiture de 20 000 euros et une durée d’emprunt de 24 mois.

Paul est un célibataire de 40 ans, sans enfants, cadre dans le secteur privé, rémunéré 5 000 € par mois. Il est locataire dans le 11e arrondissement de Paris d’un appartement avec un loyer de 1200 €.

Il compare et trouve une offre avec un TAEG de 4,5 %, soit 24 mensualités de 870 €. Le coût des intérêts de son crédit est de 1070 € contre 1990 € pour d'autres offres. En comparant, il peut économiser près de 1000 € pour son crédit !

Comment souscrire un prêt rapidement pour une voiture en ligne ?

Il faut chercher des prêteurs en ligne avec une bonne réputation et remplir leur formulaire de demande avec les informations requises.

En ligne, la procédure de demande de crédit est simple, quel que soit l’établissement. L’intégralité du processus peut se dérouler sur internet : simulation de crédit auto, comparateur des taux de crédit auto, demande de prêt, etc. Une fois votre simulation réalisée, vous pourrez faire votre demande de prêt auto en ligne. Il faut alors remplir un formulaire spécifique qui permet à l’organisme de se positionner.

Dès la fin du processus de demande de crédit auto en ligne, une réponse de principe est parfois donnée. Bien sûr, l’accord ou le refus définitif n’intervient qu’après une étude précise du dossier.

Les justificatifs pour un crédit auto

En termes de justificatifs à fournir, tout dépend des exigences propres de l’établissement. Les pièces de base toujours nécessaires sont :

- Une pièce d’identité pour chaque emprunteur / co-emprunteur

- Un justificatif de domicile de moins de 3 mois

- Des justificatifs de revenus (bulletins de paie, relevé(s) d’imposition…)

- Des justificatifs de charge

- Un RIB + mandat de prélèvement

- Un justificatif de votre apport personnel le cas échéant.

Concernant l’achat du véhicule, vous devez fournir un justificatif particulier puisqu'un crédit auto est un crédit affecté. Il peut par exemple s’agir d’un bon de commande signé par le garage ou la concession. Vous devez envoyer votre dossier de demande de prêt auto par voie postale, sauf indication contraire.

Votre dossier est étudié sous quelques jours. En cas d’accord, l’offre de crédit (qui est un document obligatoire pour les prêts de plus de 3 mois) est valable 15 jours, laissant le temps de se décider. Le versement des fonds peut intervenir rapidement après l’acceptation de l’offre. À titre d’exemple, Cetelem s’engage à faire le virement dès le 8e jour après l’acceptation. Ce délai peut être plus ou moins court selon les organismes.

Comment sont calculés les taux de crédit auto ?

Les taux de crédit auto sont calculés notamment en fonction :

- Du montant emprunté

- De la durée du prêt

- Du profil de crédit du demandeur.

Le taux de crédit auto est fixé librement par l'organisme de prêt auprès duquel vous le souscrivez. Plusieurs critères entrent ainsi dans le calcul du taux de crédit auto :

- Votre profil et votre solvabilité (votre taux d'endettement maximum pour le crédit auto doit être de 35 % de vos revenus)

- La politique commerciale de l'établissement de crédit

- Les indices économiques de référence : s'ils varient à la hausse ou à la baisse, les taux de prêt véhicule vont suivre la même tendance

- Les frais de gestion du dossier.

À savoir tout de même que le TAEG ne peut pas dépasser le taux d'usure.

Comment procéder au remboursement anticipé d'un prêt auto ?

Pour procéder au remboursement anticipé, contactez le prêteur, demandez le montant total dû et effectuez le paiement anticipé correspondant.

Tout de suite après l’acceptation de l’offre, sachez que vous disposerez d’un délai de rétractation de 14 jours grâce à la loi Lagarde de 2010. En tant qu'emprunteur titulaire d'un crédit auto, vous disposez d’un droit légal de remboursement anticipé, posé par le Code de la Consommation. Vous pourrez donc rembourser la somme empruntée à tout moment, en tout ou partie :

- Un remboursement total mettra fin au crédit et aux mensualités ;

- Un remboursement partiel pour abaisser vos échéances mensuelles ou réduire la durée du crédit auto.

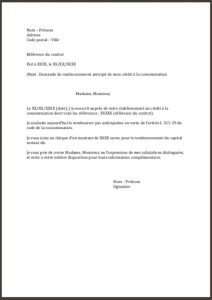

Afin de connaître la procédure exacte, rapprochez-vous de l’organisme auprès duquel vous avez contracté votre prêt auto. Dans tous les cas, vous devrez envoyer une lettre recommandée avec accusé de réception demandant le remboursement anticipé de votre crédit. Réassurez-moi vous propose son propre modèle. Vous pourrez vous en inspirer ou l’utiliser en le complétant (en l’adaptant à votre situation précise).

Modèle de lettre de remboursement anticipé de son crédit auto :

Dans le cas où vous disposeriez des liquidités pour rembourser votre crédit par anticipation, prenez le temps de la réflexion. Quelle rémunération pourriez-vous tirer de cette somme si vous la placiez en épargne ? À quel stade de remboursement en êtes-vous ? Sachez que plus vous vous approchez de la fin du crédit, plus la part d’intérêts remboursés lors de chaque mensualité est faible.

Des indemnités de remboursement anticipé pourraient en outre vous être facturées, dans le cas où il vous resterait plus de 10 000 € à rembourser sur 12 mois. Ceux-ci sont toutefois capés légalement :

- À 1 % s’il reste plus d’un an de remboursement ;

- À 0,5 % s’il reste moins de 12 échéances.

FAQ pour obtenir le meilleur taux d'intérêt pour un crédit auto ?

Où faire un crédit auto au meilleur taux ?

Pour déterminer où vous devriez faire votre crédit auto au meilleur taux, il faut avant tout comparer les taux de crédit des banques et sociétés de financement. Vous pourrez comparer les taux d’intérêt et les conditions de prêt proposés.

Comment calculer un taux de crédit auto ?

Le calcul du taux de crédit auto dépend du montant emprunté, de la durée du prêt et des frais associés. Le taux peut être exprimé de différentes manières, notamment en taux d’intérêt annuel nominal ou en taux annuel effectif global (TAEG).

Pour calculer votre taux de crédit auto : 1) rassemblez les informations nécessaires, 2) calculez le montant à rembourser, le montant des intérêts, le taux d’intérêt annuel, 3) puis convertissez le taux d’intérêt annuel en TAEG !

Comment obtenir un crédit auto à taux zéro ?

L’obtention d’un crédit auto à taux zéro dépend des offres promotionnelles spécifiques proposées par les concessionnaires ou les institutions financières. Surveillez donc les annonces pour les offres spéciales de crédit auto à taux zéro !

Quel est le taux moyen actuel d’un crédit auto ?

Le taux moyen d’un crédit auto peut varier en fonction de la situation économique, des politiques monétaires, des politiques des institutions financières et de la solvabilité du demandeur.

Actuellement, les taux pour les crédits auto sont entre 1,96 % et 3,57 %, selon la durée du prêt et le profil du demandeur.

Quel est le taux d’un crédit auto sur 60 mois ?

Les taux pour un crédit auto sur 60 mois se situent entre 4,50 % et 6,50 %, selon le profil du demandeur et les politiques des institutions financières. Pour réduire le taux, il faut des prêts plus courts de 36 ou 48 mois.

Pour un crédit voiture de 15 000€ quelle la meilleure banque pour un prêt

Bonjour,

Toutes les offres disponibles dans notre comparateur sont compétitives et intéressantes.

N’hésitez pas à solliciter plusieurs devis pour choisir l’offre la plus adaptée à vos besoins de crédit.

Bien à vous

Je désire emprunté 3000 euros pour acheter une voiture d’ occasion.quel est le meilleur organisme de crédit pour effectuer ce prêt.

Nous vous invitons à utiliser notre comparateur afin de trouver les meilleures offres du marché.

N’hésitez pas à solliciter plusieurs devis pour obtenir l’offre la plus compétitive.

Bien à vous

Bonsoir,

Pour un achat d’une voiture neuve d’une valeur de 38000€ , je voudrais faire appel à un crédit sur 48 mois, quel est l’établissement qui serait le plus intéressant actuellement ? Ns sommes retraités et propriétaires de notre maison.

Merci pour votre reponse

Bonjour,

Nous vous invitons à faire plusieurs demandes de devis afin de recevoir des offres personnalisées.

Cela vous permettra de comparer et de mettre les acteurs en concurrence.

Bien à vous