Estimez vos mensualités et votre capacité d’emprunt en quelques clics grâce à nos outils de simulation de prêt immobilier. Comparez les taux et obtenez un avis d’expert pour concrétiser votre projet.

Les outils essentiels pour réussir votre financement

Selon votre situation et votre projet, plusieurs outils peuvent vous aider à affiner votre financement immobilier.

La simulation de prêt immobilier vous permet d’anticiper le remboursement de votre futur crédit. En fonction du capital emprunté, de la durée du financement et du taux appliqué, vous obtenez une estimation claire du montant à rembourser chaque mois. Que votre projet concerne l’achat d’un logement principal, secondaire ou locatif, ces données sont essentielles pour équilibrer votre budget et réussir votre demande de crédit.

🔍 Faire une demande bien préparée augmente vos chances d’obtenir un prêt adapté à votre situation. N’hésitez pas à consulter un conseiller bancaire ou un courtier pour affiner votre simulation, comprendre les modalités de remboursement anticipé, ou comparer les offres en fonction de votre projet de logement. Grâce à ces outils, vous êtes mieux armé pour faire le bon choix et concrétiser votre projet immobilier en toute sérénité.

Comment utiliser notre simulateur de prêt immobilier ?

Nos outils de simulation sont conçus pour vous offrir une vue claire, fiable et objective de votre projet immobilier. Contrairement aux simulateurs intégrés aux sites de courtiers ou de banques, nous vous apportons une information neutre, accessible et pensée pour vous aider à prendre les meilleures décisions.

- Des calculettes gratuites, simples et immédiates ;

- Des résultats précis, pensés pour la prise de décision ;

- Une approche indépendante et pédagogique ;

- Un contenu 100 % utile autour de la simulation ;

- Des partenaires bancaires de confiance.

💡 Bon à savoir

Nos outils sont mis à jour régulièrement pour refléter les taux du marché et les critères des banques. Vous bénéficiez donc d’une estimation fiable et actuelle, sans surprise.

Quelles informations sont nécessaires pour simuler un prêt immobilier ?

Pour obtenir une simulation de prêt immobilier fiable, il est essentiel de renseigner des données précises. Les informations à fournir dépendent de ce que vous souhaitez calculer :

Pour estimer vos mensualités de crédit, vous devez indiquer :

- Le montant de l’emprunt souhaité

- La durée du prêt (en années ou en mois)

- Le taux d’intérêt estimatif proposé par la banque

- Le taux d’assurance (souvent exprimé en pourcentage annuel)

Pour connaître votre capacité d’emprunt maximale, il faut renseigner :

- Vos revenus nets mensuels (salaires, revenus locatifs, pensions, etc.)

- Vos charges mensuelles fixes (crédits en cours, pensions alimentaires…)

- La durée souhaitée du crédit

- Le taux d’intérêt estimatif

- Le taux d’assurance estimatif

Que pouvez-vous calculer avec nos simulateurs ?

Nos simulateurs de crédit immobilier sont conçus pour vous fournir rapidement des estimations claires, afin de mieux préparer votre projet d'achat. Voici tout ce que vous pouvez calculer en quelques clics :

Votre capacité d'emprunt

Découvrez combien vous pouvez emprunter en fonction de vos revenus, de vos charges et de la durée souhaitée du prêt. Le simulateur calcule le montant maximal que vous pouvez obtenir sans dépasser le taux d’endettement recommandé.

Vos mensualités de prêt immobilier

Calculez le montant de vos mensualités selon le capital emprunté, la durée du prêt, et le taux d’intérêt. Cela vous permet d’anticiper votre budget et d’ajuster votre projet si nécessaire.

Votre éligibilité au prêt à taux zéro

Vérifiez si vous êtes éligible au PTZ, un dispositif avantageux réservé aux primo-accédants. Le simulateur prend en compte vos revenus, la localisation du bien et le type d’achat envisagé.

Le meilleur taux d'intérêt

Comparez les taux d’intérêt moyens pratiqués selon votre profil (durée, type de prêt, apport…). Vous pouvez ainsi identifier les offres les plus compétitives du marché et négocier plus efficacement avec les banques.

Les prévisions des taux immobiliers

Accédez aux tendances actuelles et aux projections sur l’évolution des taux immobiliers. Ces prévisions vous aident à choisir le bon moment pour emprunter.

Exemples de simulation prêt immobilier

Pour mieux comprendre l’impact d’un taux ou d’une durée sur votre prêt immobilier, rien de mieux qu’un exemple concret. Voici deux simulations avant et après optimisation via notre outil.

Cas n°1 : Julien, salarié dans le secteur privé

- Situation : Célibataire, CDI, revenus mensuels nets de 2 500 €

- Projet : Achat d’un appartement ancien à 200 000 €

- Apport personnel : 20 000 €

- Durée souhaitée : 25 ans

- Assurance : incluse à 0,30 %

| ❌ Simulation sans optimisation | ✅ Simulation avec notre outil |

|---|---|

| Taux proposé par sa banque : 3,70 % | Taux négocié : 3,10 % |

| Mensualité estimée : 1 051 €/mois | Nouvelle mensualité : 986 €/mois |

| Coût total du crédit : 315 300 € | Économie réalisée sur 25 ans : 19 400 € |

💡 Grâce à la mise en concurrence des offres et à l’accompagnement d’un conseiller, Julien a pu réduire significativement son prêt et sécuriser un meilleur taux.

Cas n°2 : Claire et Mathieu, couple primo-accédant

- Situation : En couple, revenus cumulés de 4 200 €/mois

- Projet : Achat d’une maison neuve à 270 000 €

- Apport personnel : 30 000 €

- Éligibilité PTZ : Oui

- Durée souhaitée : 20 ans

| ❌ Simulation sans optimisation | ✅ Simulation avec notre outil |

|---|---|

| Taux proposé par la banque : 3,50 % | Taux négocié : 2,95 % |

| Mensualité estimée : 1 632 €/mois | PTZ intégré : 40 000 € à 0 % |

| Pas de prise en compte du PTZ | Nouvelle mensualité : 1 296 €/mois |

💡 Nos outils ont permis à Claire et Mathieu de découvrir leur éligibilité au prêt à taux zéro et d’accéder à un financement plus économique, tout en réduisant leur effort mensuel. Ils ont économisé 80 620 € sur le coût total de leur prêt immobilier.

Comment optimiser son prêt immobilier ?

Pour maximiser votre capacité d'emprunt et obtenir les meilleures conditions de prêt, plusieurs leviers peuvent être actionnés :

- Réduire son taux d’endettement : Les banques considèrent généralement qu’un emprunteur ne doit pas dépasser 35 % de taux d’endettement. Pour l’améliorer, essayez d'augmenter vos revenus, de rembourser vos crédits en cours et de limiter vos charges fixes.

- Augmenter son apport personnel : Un apport plus important rassure les banques et permet d’obtenir de meilleures conditions de prêt. Il est généralement recommandé d’avoir au moins 10 % du montant du bien pour couvrir les frais annexes. Un apport plus élevé réduit aussi le montant emprunté et donc le coût total du crédit.

- Allonger la durée du prêt : Un prêt sur 25 ans plutôt que sur 20 ans réduit les mensualités et augmente ainsi la capacité d’emprunt. Cependant, cela entraîne un coût total plus élevé en raison des intérêts supplémentaires. Il faut donc trouver le bon équilibre entre mensualité abordable et prix du crédit.

- Comparer les offres pour obtenir le meilleur taux : Les taux d’intérêt varient d’une banque à l’autre. Faites jouer la concurrence en consultant plusieurs établissements, faites appel à un courtier immobilier pour négocier le taux et n'oubliez pas de travailler votre dossier (stabilité professionnelle, épargne, gestion financière saine).

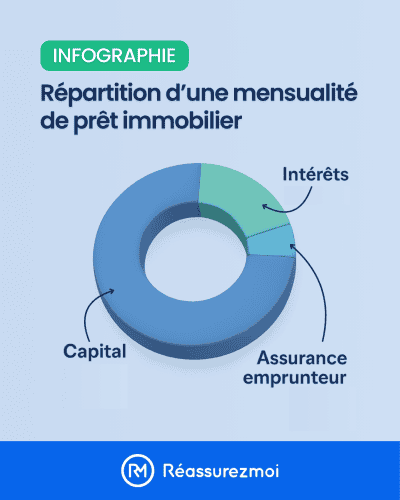

- Diminuer le coût de l'assurance emprunteur : L’assurance emprunteur représente une part importante du prix du prêt. Pour l’optimiser, comparez les offres externes au lieu de souscrire celle de la banque, optez pour une délégation pour économiser jusqu’à 50 % sur le coût total, et adaptez les garanties en fonction de votre situation.

FAQ Simulation prêt immobilier

Quel salaire pour un prêt de 200 000 euros sur 25 ans ?

Pour emprunter 200 000 € sur 25 ans, il faut généralement un revenu net mensuel d’environ 2 800 €, en supposant un taux d’intérêt de 3 %. Ce montant peut varier selon le taux d’assurance et vos autres charges.

Quelle mensualité pour 400 000 euros sur 25 ans ?

Avec un taux d’intérêt de 3 %, les mensualités pour un prêt de 400 000 € sur 25 ans s’élèvent à environ 1 946 € (assurance incluse). Le montant exact dépend du taux appliqué et des frais liés à l’assurance emprunteur.

Comment calculer mes mensualités pour un prêt immobilier ?

Pour calculer vos mensualités, vous devez connaître le montant emprunté, la durée du prêt, le taux d’intérêt nominal et le taux d’assurance. Un simulateur en ligne vous donne une estimation rapide et personnalisée.

Quels sont les critères pour estimer ma capacité d’emprunt ?

Votre capacité d’emprunt dépend de vos revenus nets mensuels, de vos charges fixes, de la durée du prêt, et des taux d’intérêt et d’assurance. Le taux d’endettement maximal conseillé est de 33 %, sauf exception.

L'actualité du prêt immobilier

🆕 ACTU

La BCE a de nouveau abaissé ses taux directeurs à 2%, offrant aux emprunteurs de nouvelles perspectives de baisse des taux immobiliers.

💬 « Le risque d’une inflation inférieure à l’objectif ayant clairement augmenté, la baisse de taux d’aujourd’hui ne sera pas la dernière », analyse Carsten Brzeski, chef économiste chez ING.

🔍 L'analyse complète du journaliste Alexandre Loukil :

Crédit immobilier : la BCE baisse ses taux, bonne nouvelle pour les emprunteurs ?

C’est quoi la meilleure banque actuellement pour une jeune qui aimerait acheter une petite maison avec environ 20.000€ d’économies ?

Bonjour,

Il n’existe pas une seule « meilleure » banque, mais plutôt des établissements plus ou moins adaptés à votre profil et à votre projet. Avec 20 000 € d’économies, vous disposez déjà d’un bon apport pour acheter une petite maison, ce qui est un point très positif pour obtenir un crédit immobilier.

Voici quelques repères pour comparer :

– les banques en ligne (Boursorama, Hello Bank!, Fortuneo…) proposent souvent des taux attractifs et des frais réduits, mais elles exigent un dossier solide et offrent moins d’accompagnement personnalisé

– les banques traditionnelles (Crédit Agricole, Caisse d’Épargne, Banque Populaire, BNP Paribas, etc.) sont plus souples sur les critères et permettent un suivi de proximité, surtout utile pour un premier achat

– certaines banques régionales ou coopératives (Crédit Mutuel, Banque Populaire) sont réputées pour bien accompagner les jeunes primo-accédants, parfois avec des prêts bonifiés ou partenariats avec des collectivités locales

– il est important de vérifier aussi l’accès aux dispositifs comme le prêt à taux zéro (PTZ), qui peut compléter votre apport et réduire votre crédit

C’est une belle étape que vous préparez, bon courage pour la suite.

J’ai simulé un crédit immo avec une partie pour des travaux. Est-ce que la banque va me demander tous les devis des artisans pour valider le montant ?

Bonjour,

Merci pour votre question. Lorsque vous sollicitez un prêt immobilier incluant une enveloppe pour des travaux, la banque exige généralement des devis détaillés fournis par des professionnels. Ces devis permettent à l’établissement prêteur d’évaluer précisément le coût des travaux envisagés et d’assurer que le montant emprunté correspond aux besoins réels du projet.

Il est donc recommandé de rassembler les devis des artisans avant de finaliser votre demande de prêt. Cela facilitera l’acceptation de votre dossier et le déblocage des fonds nécessaires à la réalisation de vos travaux.

Bonne continuation dans vos démarches !

Avec 4000€ de revenus, la simulation nous dit qu’on peut emprunter 250 000€. C’est réaliste pour les banques ou on doit viser un bien moins cher ?

Bonjour,

Merci pour votre question ! Un revenu mensuel de 4 000 € permet effectivement d’envisager un emprunt autour de 250 000 €, mais cela dépend de plusieurs facteurs que les banques prennent en compte.

Voici ce qui peut influencer la faisabilité réelle :

– Taux d’endettement : les banques limitent généralement à 35 % des revenus, soit environ 1 400 € de mensualité max dans votre cas.

– Durée du prêt : un prêt sur 25 ans permet d’emprunter plus qu’un prêt sur 20 ans, mais avec un coût total plus élevé.

– Taux d’intérêt actuel : ils tournent autour de 3,5 % à 4 % (en 2025), donc ça impacte directement la capacité d’emprunt.

– Apport personnel : plus vous avez d’apport, plus votre dossier est solide.

– Autres charges : crédit auto, pension, loyers perçus, etc.

Si votre situation est stable (CDI, apport, peu de dettes), 250 000 € est un objectif réaliste, mais ça vaut le coup de faire valider ça par un expert.

Vous pouvez en parler avec nos courtiers au 01 82 83 36 33 pour affiner selon votre projet.

Bonne recherche, et tenez bon dans vos démarches !

Bonjour, on a fait une simulation de prêt immobilier et la mensualité nous convient. Est-ce que ce montant inclut l’assurance ou il faut la rajouter en plus ?

Bonjour,

Très bonne question, car beaucoup de simulateurs affichent une mensualité hors assurance par défaut.

Selon les cas :

Si vous avez utilisé notre outil sur Reassurez-moi, la mensualité affichée inclut l’assurance emprunteur, pour vous donner une vision plus réaliste.

Sur d’autres simulateurs, l’assurance est souvent à ajouter en plus, ce qui peut représenter 20 à 60 € par mois, selon votre âge, votre santé et le niveau de couverture.

Pour être sûr, regardez si c’est précisé dans le détail du résultat (souvent indiqué “assurance incluse” ou non).

Et si vous cherchez à réduire le coût total de votre prêt, vous pouvez aussi comparer ici :

Comparer les assurances emprunteur

Nos experts sont dispo gratuitement au 01 82 83 36 33 pour en parler.

Bonne continuation dans votre projet !

les outils de simulation de prêt immobilier sont-ils vraiment fiables ? Ou c’est juste du marketing et les vrais chiffres de la banque sont complètement différents ?

Bonjour,

Merci pour votre question. Les outils de simulation de prêt immobilier peuvent être très utiles pour avoir une première idée des conditions de financement. Cependant, il est vrai que les chiffres fournis par ces simulateurs peuvent varier par rapport aux offres réelles des banques.

Voici quelques points à considérer :

– Les simulateurs prennent en compte des données générales, mais chaque situation est unique.

– Les banques peuvent appliquer des critères spécifiques qui influencent le montant final du prêt et le taux d’intérêt.

– Il est conseillé de comparer plusieurs offres pour avoir une vision plus précise.

N’hésitez pas à contacter nos experts si vous avez besoin d’un accompagnement personnalisé. Ils sont disponibles au 01 82 83 36 33 (appel et service gratuits).

Bonne chance dans vos démarches !