Il peut arriver que suite à une période financière difficile, vous vous retrouviez fiché auprès de la Banque de France, dit communément être interdit bancaire. Ce type de mésaventure peut intervenir suite à un défaut de paiement des mensualités, un dépassement abusif du découvert autorisé, ou encore un non-remboursement d'une dette. Aussi, le simple fait de constituer un dossier de surendettement vaut inscription immédiate au FICP. Comment savoir si l'on est fiché interdit bancaire ? Comment se sortir de cette situation délicate ? Réponses et conseils !

Interdit bancaire et FICP : définition ?

Le FICP (Fichier des Incidents de remboursement des Crédits aux Particuliers) de la Banque de France vise à recenser les particuliers ayant rencontré des problèmes pour rembourser un crédit. En d'autres termes, cela indique les personnes étant considérées comme interdit bancaire par la Banque de France. Pour le FICP, cela va intervenir après un retard dans le remboursement d'un crédit malgré les avertissements de la banque ou lors du dépôt d'un dossier de surendettement.

Le fichage FICP a vocation à éviter qu'une personne rencontrant déjà des difficultés financières, ne souscrive un nouvel emprunt. À ce titre, une banque consulte systématiquement le fichier FICP de la Banque de France lorsqu'elle instruit des dossiers de demande de crédit ou de découvert bancaire autorisé. Il s'agit d'une mesure de protection, aussi bien pour la banque que pour le particulier, afin d'éviter des situations de surendettement et des risques d'impayés.

Être fiché FICP ne signifie pas que vous êtes désormais interdit de souscrire de nouveaux crédits. L'acceptation de votre demande prêt est laissée à l'appréciation de l'établissement bancaire au regard de votre dossier.

Dans le cas d'un incident lié au non-remboursement d'un crédit, l'inscription au FICP de la Banque de France est sollicitée par la banque lésée. Ainsi, la levée du fichage doit être demandée par la même banque qui avait demandé l'inscription. En principe, c'est possible une fois que l'incident est régularisé et que les sommes dues au titre des retards de paiements ont été remboursées. Sachez que vous disposez de 30 jours pour régulariser votre situation à partir du moment où la banque vous a averti du défaut de paiement.

Que mentionne un fichier FICP ? Celui-ci doit indiquer le nom et prénom du particulier, sa date et lieu de naissance, la nature et le nombre d’incidents de paiements, la banque à l'origine du signalement et les éventuelles informations sur le dossier de surendettement.

Bien choisir sa banque est donc primordial quand on envisage de souscrire un nouveau crédit. Pour vous aider n'hésitez pas consulter notre comparateur dédié. Grâce à notre outil, vous aurez accès aux banques les plus à même d'accepter votre demande de crédit, comme une banque sans condition de revenu par exemple, malgré vos potentiels antécédents bancaires.

Comment savoir si on est fiché Banque de France ?

Si vous avez eu quelques démêlées avec votre banque dernièrement, peut être que vous vous demandez "comment savoir si je suis interdit bancaire ?". Il y a plusieurs moyens pour savoir si on est fiché à la Banque de France :

- Par un courrier de la banque vous informant qu'elle a contacté la Banque de France ;

- Lors du dépôt du dossier de surendettement à la Banque de France ;

- Expressément mentionné dans une clause de votre contrat de crédit ;

- En sollicitant un relevé FICP auprès de la Banque de France.

La manière la plus simple pour connaitre sa situation est de s'adresser à la Banque de France pour vérifier si l'on est susceptible d'être interdit bancaire. La Banque de France peut être sollicitée de 3 manières différentes :

- Sur prise de rendez-vous muni de votre pièce d'identité. C'est l'option la plus rapide pour savoir si vous êtes fiché Banque de France ;

- Par courrier, avec copie de votre pièce d'identité, en précisant votre commune de naissance, pour interroger la Banque de France sur votre éventuel fichage FICP. Adresse postal de la Banque de France : Banque de France – TSA 50120 – 75035 PARIS CEDEX 01

- Par demande en ligne sur le site internet de la Banque de France, en joignant une copie de votre pièce d'identité.

Pour le droit d’accès au FNCI, le chèque refusé par le commerçant et un RIB vous seront également demandés.

La Banque de France vous remettra alors un document vous informant de votre éventuel interdit bancaire ou de l'absence d'inscription au FICP. Ce document est strictement personnel. En aucun cas un tiers ne peut savoir si une personne est interdit bancaire.

Interdit bancaire : pour combien de temps ?

Être interdit bancaire est rarement une situation que l'on choisit, aussi il est normal de se demander à quel moment intervient la levée d'interdit bancaire. La sortie du FICP dépend du motif du fichage. En principe, si vous avez été déclaré interdit bancaire suite au signalement d'une banque, la levée de la sanction lui incombe et elle doit demander la radiation de votre dossier de la Banque de France. En cas de maintien de votre fichage FICP malgré une régularisation de votre situation auprès de la banque, vous pouvez solliciter le médiateur de la banque ou la Commission Nationale de l’Informatique et des Libertés (CNIL).

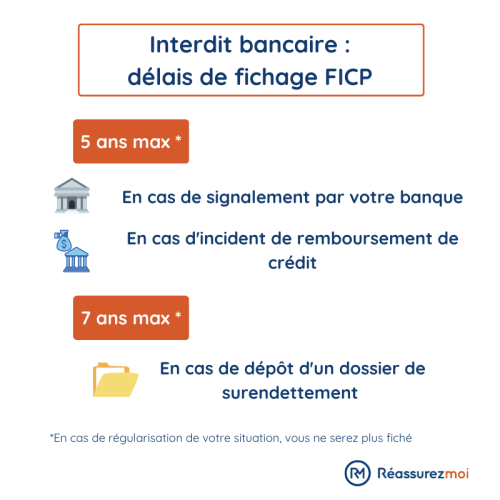

Dans le cas où vous ne régularisez pas rapidement votre situation, voici la durée du fichage FICP encourue. Au delà de cette période, votre interdit bancaire sera automatiquement levé.

- 5 ans maximum, s'il s'agissait d'un défaut de remboursement de votre crédit et d'un signalement de votre banque ;

- 7 ans maximum, si votre dossier de surendettement est accepté. Selon le plan de surendettement retenu (plan conventionnel de redressement, procédure de rétablissement personnel avec ou sans liquidation judiciaire, etc.), la durée de l'interdit bancaire sera modulée.

En cas de défaut lié à un moyen de paiement (chèque ou carte bancaire), vous pourriez être inscrit au FCC (fichier central des chèques) :

- Interdiction d'émettre des chèques : fichage d'une durée de 5 ans

- Incident sur carte bancaire : inscription pour 2 ans.

| Incident de remboursement de crédit | 5 ans max (FICP) |

| Dossier de surendettement accepté | 7 ans max (FICP) |

| Émission de chèque sans provision | 5 ans max (FCC) |

| Incident sur carte bancaire | 2 ans max (FCC) |

Tout établissement de crédit a l'obligation de consulter le FICP lorsqu'il étudie une nouvelle demande de prêt ou une demande de découvert autorisé. Les précautions liées au fichage FICP ont été renforcées avec la loi Lagarde de 2010 et la transposition européenne de 2016. Il s'agit de protéger le consommateur contre le surendettement et l'établissement bancaire contre les impayés.

La consultation du FICP en ligne est-elle possible ?

La consultation du FICP en ligne n'est pas autorisée. En effet, pour des raisons de confidentialité, il n'est pas possible de savoir si on est interdit bancaire sur internet. Dans ce cas, comment savoir si on est fiché à la Banque de France sur internet ? La seule option mise à disposition des particuliers est de «déposer» une demande d'informations par Internet. Une fois sur le site internet de la Banque de France, il convient de remplir une demande d'information en joignant les documents suivants : un courrier avec signature manuscrite demandant si vous êtes interdit bancaire, une copie de votre pièce d'identité recto/verso. La Banque de France vous adressera ultérieurement un document vous indiquant si vous êtes fiché bancaire ou non.

Comment lever un interdit bancaire ?

Si vous souhaitez sortir de cette situation, il existe plusieurs démarches afin de ne plus être signalé comme interdit bancaire.

Pour sortir du fichier FICP :

- En cas de non-remboursement d'un crédit, l'inscription au FICP est supprimée dès lors que les sommes dues au titre des retards de paiement sont intégralement remboursées ;

- En cas d'acceptation de votre dossier de surendettement, une sortie anticipée au bout de 5 ans est possible en cas d'exécution sans incident du plan de surendettement.

Pour les personnes ayant bénéficié d’une procédure de rétablissement personnel, c'est-à-dire d'un effacement total des dettes contractées, la durée d’inscription est de 5 ans à compter de la date de clôture du jugement, sans possibilité de sortie anticipée.

Pour sortir du fichier FCC, il faut :

- Après un rejet de chèque,

- payer en mains propres le bénéficiaire du chèque, et remettre une preuve de paiement à votre banque

- payer le chèque rejeté lors d'une seconde présentation, après avoir alimenté votre compte

- constituer une provision sur compte équivalente à la somme due. Ce montant sera bloqué pendant 1 an maximum.

Si vous avez régularisé tous vos chèques sans provision en remplissant les formalités indiquées ci-dessus, votre (vos) banque(s) doit (doivent) demander votre défichage du FCC et la levée de l'interdiction bancaire vous concernant.

- Pour un retrait de carte bancaire, vous pouvez demandez un défichage ;

- en cas d'erreur d'inscription de la part de votre banque

- si vous démontrez que l'incident ne vous est pas imputable (fraude à la carte bancaire par exemple)

- si vous justifiez avoir régularisé l'ensemble des incidents liés à l'utilisation abusive de votre carte bancaire.

Votre banque est tenue de demander à la Banque de France votre défichage du FCC dans les deux jours ouvrés à compter du constat de la régularisation effective ou de l'existence du motif l'annulation.

Comment savoir si l’interdit bancaire est levé ?

Régulariser votre situation liée au crédit souscrit auprès de la banque ou sortir de votre procédure de surendettement vous permettront de lever l'interdit bancaire.

Mais comment savoir si on est toujours interdit bancaire ? En principe, votre banque peut vous en informer, mais si vous avez changé de banque entre temps, il est possible que l'information se perde en chemin. En effet, la banque qui a demandé votre inscription au FICP est tenue d'informer la Banque de France que l'incident a été clos afin que vous puissiez être radié du fichier interdit bancaire.

Contacter directement la Banque de France reste le meilleur moyen de savoir si votre interdit bancaire est levé. Vous pouvez solliciter un rendez-vous à la Banque de France, muni de votre pièce d'identité et consulter votre dossier sur place. Il est également possible d'interroger par courrier la Banque de France. Pour cela, n'oubliez pas d'y joindre une copie de votre pièce d'identité. Enfin, vous pouvez faire une demande en ligne sur le site internet pour savoir si vous êtes toujours fiché Banque de France, en joignant une copie de votre pièce d'identité.

Si vous vous apercevez que vous êtes toujours inscrit au FICP, comment lever votre interdit bancaire ? Il convient d'adresser un courrier à votre banque afin que celle-ci fasse le nécessaire, débloque votre compte, et contacte la Banque de France pour que vous ne soyez plus fiché Banque de France. Si le problème persiste, vous pouvez contacter en dernier ressort la Commission Nationale de l'Informatique et des Libertés (CNIL) pour demander la suppression des informations vous concernant.

Quels sont les différents fichiers de la Banque de France ?

La Banque de France recense les incidents bancaires dans 3 fichiers différents : le Fichier Central des Chèques impayés (FCC), le Fichier National des Chèques Irréguliers (FNCI) et le Fichier des Incidents de Remboursement des Crédits aux Particuliers (FICP). Le fichage résulte d'un signalement de la banque, lié à un défaut de paiement sur des crédits ou chèques, le dépassement d'un découvert autorisé supérieur à la période autorisée, ou encore la constitution d'un dossier de surendettement. La différence entre le FICP et les autres types d'interdits bancaires est liée à la nature de l'incident.

- FICP : survient après le retard dans le remboursement d'un crédit malgré les avertissements de la banque ou lors du dépôt d'un dossier de surendettement ;

- FCC : survient après jugement du tribunal interdisant l'utilisation d'un chéquier (suite à des paiements non provisionnés) ou un retrait de carte bancaire ;

- FNCI : recense les oppositions pour pertes et vols de chèques, les déclarations de compte clos et les numéros de faux chèques. Contrairement aux FCC et FICP, il ne mentionne pas les noms des titulaires des comptes bancaires concernés.

FAQ

Comment savoir si je suis interdit bancaire ?

Il existe plusieurs façons de savoir si vous êtes fiché Banque de France :

- la plus simple : solliciter un relevé FICP auprès de la Banque de France ;

- à réception d’un courrier de votre banque indiquant votre interdit bancaire ;

- lors du dépôt d’un dossier de surendettement à la Banque de France ;

- si cela est expressément mentionné dans une clause de votre contrat de crédit.

Combien de temps est-on fiché banque de France ?

Si vous ne régularisez pas votre situation d’interdit bancaire, la durée de fichage FICP est la suivante :

- 5 ans maximum, s’il s’agit d’un défaut de remboursement de votre crédit et d’un signalement de votre banque ;

- 7 ans maximum, si votre dossier de surendettement est accepté.

Comment lever un interdit bancaire ?

Adressez un courrier à votre banque afin que celle-ci débloque votre compte et contacte la Banque de France pour que vous ne soyez plus fiché. En dernier ressort, vous pouvez contacter la CNIL pour demander la suppression des informations vous concernant.

Comment ouvrir un compte bancaire quand on est fiché banque de France ?

En cas de refus d’ouverture de compte par un établissement bancaire, faites parvenir une demande de droit au compte à la Banque de France. Cette dernière désignera alors un établissement qui devra vous ouvrir un compte et vous donner accès à des services bancaires de base.

bonjour comment je fait pous savoir si je suis toujour ficher banqie de france et commemt lever cette interdiction bancaire et pour qiel somme je suis interdit bancaire

Bonjour,

Pour vérifier si vous êtes fiché à la Banque de France et connaître les détails de votre interdiction bancaire, vous pouvez :

– Consulter en ligne : Créez un espace personnel sur le site de la Banque de France via FranceConnect pour accéder à vos informations.

– Vous rendre en agence : Prenez rendez-vous dans une succursale de la Banque de France en appelant le 34 14 (appel gratuit) ou en ligne. Munissez-vous d’une pièce d’identité valide.

– Envoyer un courrier : Adressez une demande écrite avec copie de votre pièce d’identité à : Banque de France, TSA 50120, 75035 Paris Cedex 01.

Pour lever l’interdiction bancaire, il est nécessaire de régulariser l’incident à l’origine du fichage. Cela peut inclure le paiement des sommes dues ou la restitution de chèques impayés. Une fois la situation régularisée, la banque doit demander la levée de l’interdiction auprès de la Banque de France.

N’hésitez pas à nous solliciter si vous avez d’autres questions.

Pourquoi je suis bloqué banque de france

Bonjour,

Être « bloqué » par la Banque de France signifie généralement être inscrit dans l’un de ses fichiers d’incidents de paiement, tels que le Fichier Central des Chèques (FCC) ou le Fichier des Incidents de remboursement des Crédits aux Particuliers (FICP). Cette situation peut résulter de :

– L’émission de chèques sans provision.

– Des retards dans le remboursement de crédits.

– Une utilisation abusive de votre carte bancaire.

Bonne journée à vous.

SOFINCO a fait saisir via un commissaire de justice mon véhicule leur devant 15000 €

Je suis Handicapé AVCet donc j’ai dû arrêter mon suivi médical

J’aimerais savoir si à ce jour je peux prête.dre à une LOAD

Afin de reprendre au plus vite mon traitement

Dans l’attente de vous lire sincères salutations

Bonjour,

Merci pour votre message, et vraiment désolé d’apprendre la situation difficile que vous traversez.

La LOAD (L’aide au paiement des soins urgents) est un dispositif réservé aux personnes étrangères en situation irrégulière, sans droit à l’Assurance Maladie. Si ce n’est pas votre cas, vous ne pouvez pas en bénéficier.

En revanche, vous pouvez peut-être prétendre à d’autres aides selon votre situation :

– la Complémentaire santé solidaire (CSS) si vos ressources sont modestes

– l’Aide médicale d’État (AME) si vous êtes en situation irrégulière

– un soutien via le CCAS de votre commune ou une association sociale

Pour relancer rapidement vos soins médicaux, vous pouvez :

– vous rendre dans une Permanence d’Accès aux Soins de Santé (PASS) à l’hôpital

– contacter la CPAM pour faire un point sur vos droits à l’assurance maladie

N’hésitez pas à solliciter un travailleur social qui pourra vous accompagner concrètement dans ces démarches.

Bon courage dans cette période difficile.

Bonjour, j’ai eu un plan de surendettement qui s’est terminé en 2012, est-ce que j’apparaîs toujours dans les archives de la banque de France ?

Bonjour,

Merci pour votre message. Si votre plan de surendettement s’est terminé en 2012, vous ne devriez plus apparaître dans les fichiers de la Banque de France.

L’inscription au FICP (fichier des incidents de remboursement des crédits aux particuliers) est levée automatiquement 5 ans après la fin du plan, sauf s’il y a eu de nouveaux incidents depuis.

Vous pouvez vérifier votre situation actuelle en faisant une demande de consultation gratuite :

– en ligne sur le site de la Banque de France

– par courrier

– ou directement en vous rendant dans une antenne de la Banque de France avec une pièce d’identité

Bonne continuation à vous.

J’ai fait une provision de la somme des chèques impayé donc ils ont tous étaient régularisés mais je suis toujours banque de France pour un crédit consommation et ma banque me refuse le chequier je comprends pas pourquoi

Bonjour,

Même après avoir régularisé vos chèques, votre banque peut refuser un chéquier si :

1. Vous êtes inscrite au FICP

2. Sa politique interne juge votre situation risquée

3. La régularisation n’a pas été mise à jour

Cordialement