Avec un contrat d’assurance habitation, et si vous avez souscrit les bonnes garanties, votre assureur doit en théorie vous verser une indemnisation suite à un sinistre. Il arrive pourtant que les compagnies d’assurance refusent cette prise en charge... Certaines dispositions sont alors à prendre pour obtenir un remboursement à la hauteur de votre préjudice subit ! Alors, quelles raisons sont valables ou non lors d'un refus d'indemnisation ? Quels recours amiables ou légaux sont à votre disposition pour répliquer ? On fait le point !

Quelles sont les raisons d'un refus d’indemnisation de l’assurance habitation ?

De nombreux contrats d’assurance habitation contiennent des clauses d’exclusions, de nullité ou de déchéance de garanties. Avec ces clauses, l’assureur pourra refuser de vous indemniser un sinistre déclaré.

Pour être juridiquement valables, elles doivent être inscrites en caractères “distincts et extrêmement lisibles”, dans les conditions générales du contrat.

- Les exclusions de garanties d'assurance habitation : elles représentent les situations dans lesquelles les garanties prévues au contrat ne pourraient pas fonctionner. Par exemple, pour l’application de la garantie Responsabilité Civile, l’indemnisation ne peut pas être versée en cas de dommages causés volontairement par l’assuré à un tiers.

Certaines exclusions de garanties sont d’ordre légales, comme un adulte mettant volontairement le feu à son appartement. D’autres sont définies par chaque assureur, comme l’exclusion qui consiste à ne pas indemniser le cambriolage de la maison d’un assuré s’étant absenté trop longtemps, laissant le logement vulnérable (clause d’inhabitation).

- La déchéance de garanties : elle permet à l’assureur de signifier à son client une impossibilité de prétendre à une indemnisation. Elle doit être inscrite de manière lisible dans le contrat et ne peut s’appliquer qu’à la suite d’un sinistre.

Elle peut intervenir dans les cas suivants : sinistre déclaré trop tardivement provoquant un préjudice financier à l'assureur ; l'assureur n'a pas été prévenu d'un changement de situation (perso ou pro) de l'assuré ; le montant du préjudice subi a été exagéré par l'assuré ; un retard de paiement des cotisations d'assurance.

Votre assurance habitation est trop restreinte et vous souhaitez en changer ? Pour trouver un nouvel assureur, pourquoi ne pas utiliser les services d’un courtier d’assurances en ligne, comme Réassurez-moi ? Nous cherchons gratuitement et à votre place les meilleurs contrats du marché et vous proposons plusieurs devis d’assurance habitation. Vous n’avez plus qu’à choisir celui qui vous correspond le mieux. Libre à vous de souscrire par la suite :

Catastrophe naturelle : peut-on refuser de vous indemniser ?

Vous serez indemnisé des dégâts causés par une catastrophe naturelle uniquement si un arrêté interministériel paru au Journal Officiel reconnaît cet état de catastrophe naturelle. Ne seront pas indemnisés les dommages causés aux récoltes non engrangées, aux cultures, aux sols et au cheptel vif hors bâtiments, qui relèvent du régime des calamités agricoles. Ne sont pas non plus indemnisés les dommages aux bateaux, avions, marchandises transportées et aux installations d’énergies marines renouvelables situées en mer au-delà du rivage.

L’assureur habitation peut aussi refuser l’indemnisation pour les biens ou activités implantés dans des zones inconstructibles après la publication d’un Plan de prévention des risques naturels (PPRN).

Pour les constructions antérieures au PPRN, vous devrez procéder à une mise en conformité, sous 5 ans et à vos frais, de vos biens et activités. Auquel cas, l’assureur pourra là encore refuser l’indemnisation catastrophe naturelle.

Dans quels délais faut-il déclarer le sinistre habitation ?

Après un sinistre, il faut que vous préveniez votre assureur dans les délais prévus par votre contrat (par courrier recommandé avec AR). Ces délais peuvent varient selon le type de sinistre :

| Nature du sinistre | Délai à respecter |

|---|---|

| Vol, cambriolage, acte de vandalisme | 2 jours ouvrés |

| Tout autre sinistre | 5 jours ouvrés |

| Catastrophe naturelle reconnue au JO | 10 jours ouvrés |

En cas de retard de déclaration de sinistre d’assurance habitation, vous aurez beaucoup plus de mal à faire valoir vos droits.

Votre déclaration de sinistre doit comporter le plus d’éléments possibles pour aider votre assureur à bien déterminer votre responsabilité et ainsi, le montant des indemnités. Votre déclaration doit notamment inclure les éléments suivants :

- date du sinistre ;

- circonstances du sinistres et évaluation des dommages subis ;

- justificatifs pouvants faciliter / accélérer l’indemnisation (photographies, témoignages de voisins, factures d’achat, copie du dépôt de plainte en cas de vol, déclaration de la société gérant le système de sécurité et de surveillance de votre logement).

Comment contester le refus d'indemnisation à l'amiable ?

Si votre assureur refuse de vous indemniser un sinistre, plusieurs moyens existent afin de prétendre à un remboursement adéquat. Avant d’entamer toute action, assurez-vous bien que ce refus n’est pas légitime. Autrement, votre contestation sera inutile. S’il est bel et bien illégitime, envoyez tout d’abord une lettre de contestation du refus d’indemnisation à votre assureur (courrier recommandé avec AR). En voici un exemple :

- Faire appel à un expert : vous pouvez tout d'abord mandater votre propre expert pour qu’il effectue une contre-expertise. Le travail de ce contre-expert consiste alors à démontrer que les dégâts subis dépassent bel et bien le seuil d’indemnisation et que vous pouvez ainsi être indemnisé.

Si le désaccord avec votre assureur persiste malgré cette contre-expertise, vous pouvez demander une ultime évaluation : la tierce expertise. Vous choisirez ce 3ème expert en commun avec votre assureur et devrez vous partager ses frais de prestation.

Les expertises annexes ne se basent à aucun moment sur le travail du 1er expert. Par ailleurs, les honoraires de votre expert peuvent être prises en charge par votre assurance si vous avez la garantie honoraires d’experts.

- Faire appel à un médiateur : vous pouvez aussi adresser un dossier complet au médiateur de votre assureur, de votre mutuelle ou de votre banque ; puis à celui de la Fédération française des sociétés d’assurance (FFSA), du Groupement des entreprises mutuelles d’assurance (GEMA) ou de la Fédération bancaire française (FBF).

Si votre dossier est solide et argumenté, ils pourront vous proposer des solutions justes et adéquates. Attention, seuls les avis du Gema sont obligatoirement applicables par les mutuelles. Ceux de la FFSA ne le sont pas par les sociétés d’assurances, bien que son avis, s’il vous est favorable, rende délicate la position de votre assureur en justice. Si la médiation échoue, vous pouvez aviser votre assureur de votre intention de contacter une association de consommateurs ou, réclamer son intervention en envoyant un dossier à l’Autorité de contrôle prudentiel et de résolution (ACPR).

Comment contester le refus d’indemnisation via des recours légaux ?

La loi interdit aux assureurs d’inventer des moyens dilatoires pour retarder le règlement d’un sinistre. Ainsi, l’expertise d’un sinistre doit être achevée dans les 3 mois suivant la remise de l’état des pertes causées par le sinistre. À défaut, vous pouvez adresser à votre assureur une mise en demeure de règlement (par courrier recommandé avec AR). Si cette expertise n’est pas terminée dans les 6 mois, vous êtes alors en droit de saisir la justice.

L’article 1153 du Code civil dispose qu’à défaut de régler un sinistre dans le délai prévu, l’assureur devra verser à l’assuré sinistré des dommages et intérêts légaux fixés par la loi et des intérêts supplémentaires si sa mauvaise foi a causé à son assuré un autre préjudice.

Par ailleurs, si le désaccord avec votre assureur n’est pas réglé par le médiateur des assurances, vous pouvez là aussi entamer une procédure judiciaire. Il est alors impératif de saisir le tribunal compétent dans les 2 ans maximum suivant le début du litige. En fonction du montant de l’indemnisation demandée par le client, le tribunal compétent sera le suivant :

- moins de 4 000 € : juge de proximité.

- entre 4 000€ et 10 000 € : tribunal d’instance.

- plus de 10 000 € : tribunal de grande instance.

Le recours à un avocat pour la défense de vos intérêts n’est obligatoire que dans le dernier cas (sinistre > 10 000 €), tout en sachant que la garantie protection juridique peut éventuellement permettre de couvrir les frais engagés au tribunal.

9 conseils pour faciliter la procédure d’indemnisation de l'assurance habitation

Conseil n°1 : avant le passage de l’expert de l’assureur, sollicitez plusieurs artisans pour obtenir des devis de réparation après un dégât des eaux, un incendie, une explosion accidentelle, une tempête, etc.

Conseil n°2 : si l’expert de l’assureur vous propose une indemnisation dérisoire au regard des devis, dites-lui que vous en demanderez un autre.

Conseil n°3 : votre contrat s’avère trop léger au moment du sinistre ? Menacez de mettre en cause la responsabilité du vendeur – salarié, agent ou courtier – pour défaut de conseil.

Conseil n°4 : si le tarif de votre contrat multirisques habitation a progressé régulièrement alors que la valeur de vos biens baissait, le fait que l’on vous applique une forte vétusté au moment du sinistre pourra être jugé abusif.

Conseil n°5 : vous subissez un dégât des eaux créé par le voisin du dessus ou des parties communes ? Votre assureur n’a pas à vous appliquer la moindre vétusté.

Conseil n°6 : conservez toutes preuves du sinistre, même après le passage de l’expert. Il peut les photographier mais n’a aucun droit de les emporter.

Conseil n°7 : l’expert n’a en aucun cas le droit de faire le tour de votre domicile si seuls la cuisine et le salon ont été endommagés et la cause identifiée.

Conseil n°8 : les conventions entre assureurs, souvent invoquées, ne sont pas opposables à l’assuré si elles portent atteinte à ses intérêts.

Conseil n°9 : toute association de consommateurs reconnue peut demander au juge d’ordonner à un professionnel de résilier ou supprimer un contrat, une simple clause ou de cesser des agissements illicites.

Refus d'indemnisation : résilier au profit d'une meilleure assurance habitation ?

Après un litige entre vous et votre assureur quand à vos indemnisations après un sinistre, peut-être souhaitez-vous changer d’assurance habitation. Et cela est parfaitement compréhensible. Il faut alors résilier votre contrat.

Vous pouvez résilier votre assurance habitation dès la 1ère échéance de votre contrat (au bout d’un an) et ce, sans avoir à vous justifier. Il suffit d’envoyer une lettre recommandée avec accusé de réception 2 mois avant cette date. Normalement, votre compagnie d’assurance est dans l’obligation légale de vous notifier, au moins 15 jours avant, la date limite à laquelle vous pouvez faire cette demande de résiliation. À partir de cette date, vous avez alors un délai de 20 jours pour envoyer votre courrier de résiliation.

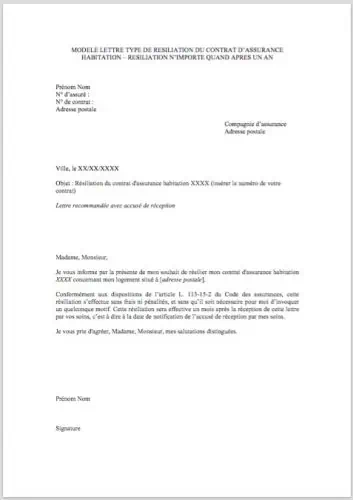

Passé 1 an de contrat, vous pouvez résilier votre contrat n’importe quand et sans avoir à vous justifier (loi Hamon). Là encore, la demande doit être faite par lettre recommandée AR. Pour vous aider dans vos démarches, voici une lettre type de résiliation à télécharger :

FAQ

Quels sont les motifs de refus d'indemnisation de l'assurance habitation ?

Plusieurs motifs existent :

- le sinistre correspond à une exclusion de garantie propre à votre contrat ;

- en cas de déchéance de garantie (sinistre déclaré trop tardivement provoquant un préjudice financier à l’assureur ; l’assureur n’a pas été prévenu d’un changement de situation (perso ou pro) de l’assuré ; le montant du préjudice subi a été exagéré par l’assuré ; un retard de paiement des cotisations d’assurance) ;

- vous n'avez pas déclaré le sinistre dans les temps à votre assureur.

Sous quels délais déclarer un sinistre habitation pour éviter le refus d'indemnisation ?

Les délais de déclaration, s'ils ne sont pas respectés, peuvent justifier un refus d'indemnisation. Il est donc important de les connaître :

- en cas de vol / cambriolage / vandalisme : 2 jours ouvrés ;

- de catastrophe naturelle reconnue au Journal Officiel : 10 jours ouvrés ;

- pour tout autre sinistre : 5 jours ouvrés.

Comment contester un refus d'indemnisation en cas de sinistre habitation ?

Vous pouvez dans un premier temps contester à l'amiable, en demandant une contre-expertise ou en faisant appel à un médiateur. Puis, si cela ne suffit pas, vous pouvez contester par voie légale, en saisissant le tribunal compétent (plus de renseignements sur notre page).

Comment trouver un assureur habitation avec de bonnes conditions d'indemnisation ?

Nous vous recommandons de comparer les offres ! C'est ainsi seulement que vous vous ferez une idée des meilleurs contrats du marché. Que ce soit en termes de prix, garanties, conditions d'indemnisation mais aussi en termes de franchises, délais de carence, exclusions de garanties, etc.

Réassurez-moi se propose de faire la démarche à votre place, gratuitement, grâce à son comparateur en ligne d'assurances habitation.

La maison de ma maman avait un toit terrasse qui s'est effondré. Ceci me semblait dû aux fortes précipitations qui ont eu lieu depuis 4 mois. L'expert mandaté par l'assurance lui nie ce fait et dit qu'il y a un défaut de structure du toit, ce qui dédouane l'assurance… Que faire ?

Bonjour,

Vous pourriez faire appel à un contre expert (à vos frais) afin de vérifier l'avis rendu par l'expert de votre assurance.

Bonjour, nous avons subi des infiltrations suite à des pluies intenses. La commune a été déclarée en catastrophe naturelle (publication au Journal Officiel). L'assurance refuse de nous indemniser, malgré l'avis de l'expert mandaté par l'assurance, prétextant que les dommages ont pour origine des infiltrations par les façades.

Selon l'assurance, ces dommages relèvent d'une exclusion.

Cependant, nous avons lu que cette exclusion concernait le dégât des eaux et non la catastrophe naturelle. Même l'expert mandaté ne comprend pas ce refus. Nous les avons contactés par téléphone, ils refusent toujours l'indemnisation.

Que pouvons-nous faire ? Nous comptons dans un premier temps envoyer une lettre recommandée avec AR à l'assurance.

Merci d'avance pour votre réponse,

Cordialement.

Bonjour M. Dubois,

Si votre courrier reste sans réponse, faites appel à un médiateur (plus de renseignements sur le médiateur sur cette même page). Si ces procédures à l'amiable de fonctionnent pas, vous pourrez alors envisager un recours en justice.

J'habite une maison que j'ai fait construire en 1977/1978 , depuis 2 ou 3 ans ses fissures apparaissent au niveau du sous sol et du sous basement ,dans le sous sol c 'est plutot des lézardes

verticales .Sur le sous basement extérieur c'est plutot des fissures dans le crépi .

Cette année (2019) la commune a été déclarée en catastrophe naturelle ''sècheresse'' , et j'ai déclaré un sinistre en rapport avec la sècheresse, mon assurance a mandaté un expert

qui a ignoré les lézardes du sous sol et jugé les fissures extérieures non causées par la sècheresse .

Je suis évidemment en désaccord , que faire ?

Bonjour M. Grebil,

Je vous conseille d'envoyer une lettre de contestation à votre assureur et de mandater votre propre expert, pour une contre expertise Attention, celle-ci sera à vos frais.

Bonjour

J’ai été victime de la sécheresse sur mon habitation

Un bureau d’études est passé pour faire des prélèvements

Le rapport de l’expert préconise qu’une prise en charge partielle (Facade ouest, et nord) et pas les autres

J’ai demandé le rapport du bureau d’étude et on ne veux pas me le donner

Que dois je faire

Cordialement

Bonjour,

Vous pouvez solliciter du tribunal de grande instance la délivrance sous astreinte du rapport, ainsi que la nomination d'un expert judiciaire pour qu'il dresse sa propre expertise. Cela peut faire céder l'assureur car il lui faudra avancer les frais d'expertise.

Cordialement.

Bonjour

Victime de fissures dans ma maison suite a la sécheresse, mon assureur me répond que l expert dit que les causes sont structurelles et ont été aggravées par la sécheresse et refuse l indemnisation.

Je recherche donc une contrexpertise. Si celle ci s avère également négative que puis je faire.

Sachant que mon bien est invendable en l état.

J ai acheté cette maison en 2003 dont la construction date de 1983.

Comment financer les importantes réparations nécessaires

Merci de votre réponse

Je suis perdue et désespérée de voir les économies de toute une vie aneanties

Bonjour,

Si le résultat de la contre-expertise ne vous convient pas, vous pouvez toujours faire une tierce expertise, dont vous partagerez le coût avec votre assureur.