Locataire, propriétaire, occupant à titre gratuit, tout le monde y est soumis, mais de quelle manière ? On peut facilement s’y perdre, surtout lorsque l’on vend notre bien et que l’on déménage en cours d’année ! Alors, qui paie la taxe d’habitation ? Est-il possible d’en être exonéré ? Comment est-elle calculée ? Voici toutes les clés pour mieux comprendre la taxe d’habitation.

Taxe d’habitation et vente : qui paye quoi ?

La taxe d’habitation est un impôt perçu au profit des collectivités locales, dû chaque année. La réforme de 2018 a cependant enclenché un processus de suppression définitif de cette taxe d’ici à 2023. Depuis 2020, 80 % des redevables ne sont plus imposés pour leur résidence principale.

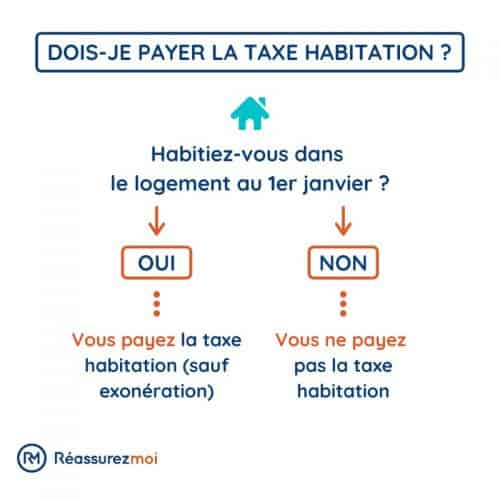

Le paiement de la taxe d’habitation dépend de votre situation au 1er janvier de l’année d’imposition : vous êtes imposable pour le logement dans lequel vous habitez au 1er janvier, que vous en soyez propriétaire, locataire ou hébergé à titre gratuit. Ainsi, propriétaires et locataires sont redevables de cet impôt local, chacun devant payer la taxe d’habitation relative au bien qu’il occupe. En cas de location meublée, c’est au locataire de s’acquitter de la taxe d’imposition du moment où il dispose librement du logement au 1er janvier.

Le montant de la taxe d’habitation dépend :

- du taux d’imposition voté par votre collectivité local ;

- des caractéristiques du bien dans lequel vous vivez ;

- de votre situation personnelle (revenus, membres de votre foyer…).

Les habitations concernées par cet impôt sont les résidences principales et secondaires.

La réforme supprimant la taxe d’habitation en 2023 ne concerne que les résidences principales.

Qui paie la taxe d’habitation d’une maison vide en vente ?

La taxe d’habitation d’un logement en vente n’est pas due si celui-ci n’est pas occupé au 1er janvier. En revanche, elle l’est si quelqu’un y habite à cette date. Si votre appartement ou votre maison en vente est vide, il s’agit alors d’un bien vacant : vous n’avez pas à payer de taxe d’habitation. En effet, elle ne s’applique pas pour un logement inoccupé au 1er janvier.

Il faut cependant que le propriétaire prouve la vacance du logement à l’administration fiscale pour ne pas être imposé : pour cela, il peut transmettre des factures d’électricité ou de consommation d’eau par exemple, témoignant de consommations trop faibles pour permettre une occupation. Attention, dans certaines communes, le propriétaire d’une maison vide peut avoir à payer une taxe sur les logements vacants (TLV ou THLV par exemple).

Vous recevrez la taxe d’habitation du logement occupé au 1er janvier, même si vous avez déménagé ou vendu votre logement depuis le 1er janvier.

Mettre une maison ou un appartement en vente demande du temps et de l’investissement. Pour vous aider dans vos démarches, il est souvent conseillé de faire appel à une agence immobilière, qui vous accompagnera de la publication de l’annonce à la signature de l’acte de vente. N’hésitez pas à consulter notre classement des meilleures agences immobilières ci-dessous.

Exonération de la taxe d’habitation : puis-je en bénéficier ?

Une exonération de la taxe d’habitation est possible pour les modestes revenus. Voici les situations admises par l’administration fiscale pour en être exonéré :

- bénéficiaires de l’allocation pour adultes handicapés (AAH), de l’allocation supplémentaire d’invalidité (ASI), ou de l’allocation de solidarité aux personnes âgées (ASPA) ;

- vous êtes veuf ou veuve ;

- vous avez plus de 60 ans et votre revenu fiscal est inférieur au revenu de référence ;

- vous êtes infirme/invalide et vous ne pouvez pas subvenir à vos besoins par votre travail ;

- bénéficiaires du RSA, vous ne percevez aucun autre revenu imposable.

Vous ne pouvez pas bénéficier de l’une de ces exonérations si vous êtes en union libre (sauf si les ressources de votre concubin ne dépassent pas un certain plafond) ou si vous êtes en colocation. De même, si vous êtes imposable à l’impôt sur la fortune immobilière (IFI), vous ne pouvez pas bénéficier d’exonération de taxe d’habitation. Ces exonérations concernent la résidence principale et ne sont accordées qu’aux revenus inférieurs aux revenus de référence déterminés par l’État.

Si votre maison est vide et que vous êtes soumis à la taxe d’habitation sur les logements vacants, vous pouvez en être exonéré dans 4 cas :

- bien proposé à la vente ou à la location aux tarifs du marché ne trouvant pas acheteur ;

- le logement est occupé 3 mois consécutifs par an (loué pour les vacances par exemple) ;

- le logement vacant a besoin de rénovations pour devenir habitable. Ces travaux de rénovation doivent représenter un coût supérieur à 25 % de la valeur du bien ;

- le logement est soumis à la taxe d’habitation sur les résidences secondaires.

Ainsi, si vous avez mis votre logement vide en vente, vous pouvez bénéficier d’une exonération de la THLV.

De nombreuses solutions de défiscalisation existent mais peu de gens les connaissent (et les appliquent). Vous souhaitez savoir si vous pouvez être concernés par des réductions d’impôts ? Lancez notre simulation de défiscalisation et ayez un aperçu en direct des gains que vous pourriez réaliser.

Propriétaire, quand devez-vous payer la taxe d’habitation ?

Le propriétaire doit payer la taxe d’habitation du logement qu’il occupe lui-même (sa résidence principale), mais aussi celle de sa résidence secondaire. Il ne doit pas payer la taxe d’habitation de son locataire ! Chacun est imposable à l’adresse occupée au 1er janvier de l’année d’imposition. La taxe d’habitation du propriétaire s’ajoute à sa taxe foncière, dont il peut être exonéré dans certaines situations.

En revanche, le propriétaire peut être amené à devoir payer une taxe d’habitation sur les logements vacants si son bien en location n’a pas d’occupant au 1er janvier. Cet impôt local n’est pas systématique, les communes décident de la mettre en place ou non. Pour rappel, la réforme de 2018 supprime définitivement la taxe d’habitation pour les résidences principales dès 2023, et prévoit des dégrèvements dès 2020.

L’avis d’imposition est envoyé lors du dernier trimestre de l’année. Si vous êtes propriétaire ou locataire de biens dans diverses communes, vous recevez des avis d’imposition différents pour chaque localité.

Qui paie la taxe d’habitation en cas de déménagement ?

En cas de déménagement, la règle ne change pas : c’est l’occupant au 1er janvier qui est redevable de la taxe d’habitation. Prenons un exemple : vous êtes locataire d’un appartement du 1er septembre 2020 au 23 juin 2021, vous déménagez donc en juin 2021. Vous serez redevable de la taxe d’habitation pour ce logement dont vous aviez la disposition au 1er janvier 2021. Vous recevrez l’avis d’imposition au dernier trimestre de cette année.

Aucun prorata n’est appliqué : la taxe d’habitation répond au principe de l’annualité. En d’autres termes, vous devez payer cet impôt pour l’année entière, même si vous n’avez passé que 3 mois dans le logement ! Si vous déménagez dans un nouveau logement en France, vous ne serez en revanche pas imposé pour cette nouvelle habitation. Que vous soyez propriétaire, locataire ou occupant à titre gratuit, vous n’êtes redevable que d’une seule taxe d’habitation.

Propriétaires : si vos locataires déménagent en cours d’année, vous devez obtenir la preuve qu’ils ont bien payé leur taxe d’habitation. Demandez leur les justificatifs. En cas de problème, vous pourrez être tenu responsable du paiement de la taxe d’habitation. Si cela venait à arriver, vous pouvez faire une réclamation, à envoyer à votre centre des finances.

Comment est calculée la taxe d'habitation ?

Le calcul de la taxe d’habitation se fait sur la valeur locative nette du bien : il s’agit de la valeur locative cadastrale du bien, diminuée d’abattements obligatoires. Sur cette valeur locative, s’appliquent des taux d’imposition votés par les collectivités territoriales, des taxes spéciales d’équipement, etc. Le montant des taxes d’habitation peut donc grandement varier d’une région à l’autre pour un même type de bien.

La taxe d’habitation est établie pour une année entière : elle n’est pas concernée par le calcul au prorata.

Les abattements ne sont appliqués qu’aux taxes d’habitation de résidences principales. Il s’agit d’un abattement obligatoire pour charges de famille, calculé comme suit :

- 10 % pour chacune des 2 premières personnes à charge ;

- 15 % pour chacune des personnes suivantes.

Les personnes à charge sont les enfants pris en compte pour le calcul de l’impôt sur les revenus, et les ascendants, âgés de plus de 70 ans ou infirmes, habitant avec vous et ayant des revenus inférieurs à certaines limites. D’autres abattements peuvent être mis en place par les collectivités territoriales.

FAQ

Qui paie la taxe d’habitation en cas de vente de maison ?

La personne qui paie la taxe d'habitation en cas de vente de maison est la personne qui vit dans cette maison au 1er janvier de l'année d'imposition.

Qui paie la taxe d’habitation pour un logement vide ?

Pour un logement inoccupé au 1er janvier de l'année d'imposition, la taxe d'habitation ne s'applique pas.

Peut-on payer deux taxes d’habitation ?

Il est possible de payer deux taxes d'habitation. Un propriétaire paye la taxe d'habitation de sa résidence principale mais également celle de sa résidence secondaire.

Qui ne paie pas de taxe d’habitation ?

Les personnes âgées de 60 ans, les veufs ou veuves et les personnes qui résident en maison de retraite sont exonérés de taxe d’habitation. Les personnes dont le revenu fiscal de référence (RFR) 2021 ne dépasse pas les plafonds requis n’ont pas non plus à payer de taxe d’habitation.

À partir de 2023, les résidences principales ne sont plus soumises au paiement d'une taxe d'habitation.

Bonjour ,ma maison est vendue cette année en juin (2025 ).

Elle est innocupee depuis septembre 2023. Et mise en vente depuis octobre 2024 Donc depuis moins de 2ans .. dois je payer une taxe sur les logements vacants ?

Merci pour votre réponse bonne journée

Bonjour,

Merci pour votre message.

La taxe sur les logements vacants concerne les logements inoccupés depuis plus de 2 ans consécutifs au 1er janvier de l’année d’imposition.

Dans votre cas, la maison est inoccupée depuis septembre 2023, donc moins de 2 ans au 1er janvier 2025.

Vous ne devriez donc pas être soumis à cette taxe en 2025.

Il est recommandé de vérifier auprès du service des impôts de votre commune pour confirmer.

Bonne journée.

J’ai vendu ma maison (résidence sécondaire) en mars 2024. Si j’ai bien compris, je paierai encore la taxe d’habitation pour cette année. Par contre, est-ce que je dois signaler la vente quelque part de sorte que la taxe sera dorénavant demandée au nouveau proprietaire?

Oui, lors de la vente d’une propriété, comme votre résidence secondaire, la taxe d’habitation est normalement établie au nom de la personne qui occupait le logement au 1er janvier de l’année d’imposition. Si vous avez vendu votre maison en mars 2024, cela signifie que pour l’année 2024, vous serez encore considéré comme le redevable de la taxe d’habitation, car vous étiez le propriétaire au 1er janvier 2024.

Cependant, il est important de notifier le changement de propriété pour que les futures taxes d’habitation soient adressées au nouveau propriétaire à partir de l’année suivante, en l’occurrence 2025 dans votre cas. Voici ce que vous devriez faire :

Informez le Centre des Finances Publiques : Il est recommandé de signaler la vente de votre bien immobilier au centre des finances publiques de votre localité. Cette démarche peut souvent se faire en ligne via votre espace personnel sur le site officiel des impôts, ou en adressant un courrier à votre centre des finances publiques, en fournissant les détails de la vente (date de la transaction, identité de l’acheteur, adresse du bien vendu, etc.).

Documentation : Conservez une copie de l’acte de vente ou toute autre documentation attestant de la transaction et de la date de transfert de propriété, au cas où vous auriez besoin de fournir des preuves à l’administration fiscale.

Bien à vous

Bonjour j ai acheter mon appart en 2018

Je doit payer ma taxe 2019 ou 2018

Bonjour,

Vous êtes imposable pour le logement dans lequel vous habitez au 1er janvier. Ainsi, si vous habitiez dans votre appartement le 1er janvier 2018, vous êtes redevable de la taxe 2018. Si ce n’est pas le cas, vous êtes redevable de la taxe 2019 et des suivantes.

Cordialement

j’ai vendu mon appartement le 23 mars 2022….je reçois ce jour la taxe d’habitation ….dois je payer la totalité alors que je ne suis plus propriétaire?….cette taxe ne doit elle pas etre répartie au prorata temporis entre le vendeur et l’acheteur?….merci de bien vouloir ce qu’il faut faire…..bien cordialement

Bonjour,

La taxe d’habitation doit être payée par celui dans les lieux au 1er janvier. Pour un paiement prorata temporis cela est possible uniquement si cela a été acté dans l’acte notarié.

Cordialement

J’ai vendu ma résidence secondaire en Juin 2021( elle était en vente dès Décembre 2020). Personne n’y habitait en Janvier 2021.

Suis-je redevable de la taxe d’habitation? J’ai reçu une mise en demeure de l’administration fiscale m’invitant a régulariser ma situation sans délai.

Bonjour,

Vous devez en effet vous acquitter de la taxe d’habitation de votre maison secondaire si vous en étiez encore le propriétaire en janvier 2021.

Même si votre maison secondaire n’était pas habitée à ce moment vous devrez tout de même vous affranchir des impôts locaux.

Bonne journée