Le capital d’une assurance décès est versé à vos bénéficiaires désignés après votre décès en une seule fois ou sous forme de rente, selon les modalités prévues au contrat. Le versement intervient généralement sous quelques semaines, une fois les justificatifs transmis à l’assureur. On vous explique.

Ce qu'il faut retenir

- Les bénéficiaires doivent être désignés dans le contrat

- Il faut fournir un acte de décès, une pièce d’identité et un RIB pour déclencher le paiement

- Si aucun bénéficiaire n’est mentionné, le capital est intégré à la succession

- Pour savoir si vous êtes bénéficiaire : adressez-vous à l’AGIRA (Association pour la Gestion des Informations sur le Risque en Assurance)

- Le capital versé est exonéré d’impôt jusqu’à 152 500 € par bénéficiaire

Qui sont les bénéficiaires d’une assurance décès individuelles ?

L’assurance décès individuelle s’adresse à toute personne qui souhaite protéger ses proches en cas de décès prématuré. Elle fonctionne de manière simple : vous choisissez librement vos bénéficiaires, qui recevront le capital garanti au moment de votre décès.

Le choix de vos bénéficiaires s'effectue de plusieurs façons :

- en les nommant directement dans le contrat lors de la souscription ;

- en transmettant leurs noms par courrier recommandé à tout moment, même des années après ;

- en les mentionnant dans un testament annexe, que l’assureur consultera après votre décès.

💡 Vous êtes libre de choisir le nom et le nombre de vos bénéficiaires pour votre assurance décès : conjoint, enfants, membres de la famille, amis et même une entreprise (par exemple dans le cas d’un indépendant qui souhaite assurer la continuité de son activité).

Le capital décès est versé selon les modalités choisies dans le contrat : soit sous forme d’une somme fixe versée en une seule fois, soit sous forme de rentes régulières versées au conjoint ou aux enfants (rente mensuelle, rente annuelle, rente éducation).

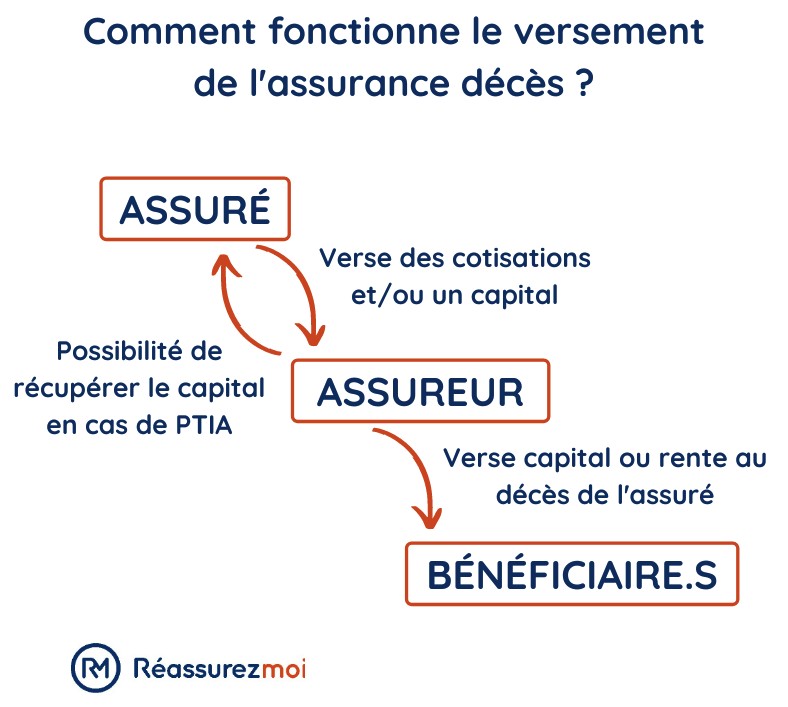

Comment fonctionne l’assurance décès ?

L’assurance décès fait partie de la famille des contrats d’assurance vie, bien qu’elle relève de la prévoyance et non de l’épargne. Contrairement à une assurance vie classique qui fonctionne comme un placement, l’assurance décès garantit le versement d’un capital uniquement si le décès de l’assuré survient pendant la durée du contrat.

👉 Vous définissez le montant du capital lors de la souscription, en accord avec l’assureur. Notez qu'il est modifiable à tout moment. Lors de votre décès, la compagnie d’assurance verse ce capital à vos bénéficiaires désignés, à condition que le sinistre entre bien dans les garanties prévues au contrat.

Attention, plusieurs types d'assurance décès existent. Selon le contrat, toutes les causes de décès ne sont pas couvertes et le capital est garanti jusqu'à un âge limite :

- L’assurance décès accidentel ne couvre que les décès liés à un accident, avec souvent des exclusions (conduite sous l’emprise de l’alcool, sport extrême, etc.) ;

- L’assurance décès classique peut couvrir aussi certaines maladies et garantit le capital jusqu'à 65 ans en moyenne ;

- L’assurance décès toutes causes garantit les décès par accident, maladie, ou suicide (sous conditions), à la manière d’un contrat “multirisque” de prévoyance ;

- L'assurance décès sans limite d'âge garantit le versement du capital quel que soit l'âge du décès.

Si le décès par suicide est couvert, un délai de carence d’1 an s’applique avant que la garantie soit activée. Ce délai est prévu pour éviter les abus et ne peut pas être supprimé.

👍 Dans certains cas, notamment si le décès est accidentel, le capital versé peut même être doublé, selon les conditions fixées au contrat. Pensez à faire plusieurs devis en assurance décès avant de signer.

Comment demander le versement d'une assurance décès ?

Le capital décès n’est versé que si le décès intervient dans les conditions prévues au contrat. Dans le cas d’une assurance décès individuelle, le décès doit survenir pendant la période de validité du contrat.

Les conditions pour toucher une assurance décès

En tant que bénéficiaire désigné, vous devez fournir un dossier complet à l’assureur ou à l’Assurance maladie :

- Une copie de votre pièce d’identité ;

- Un RIB pour le versement ;

- Un acte de décès du souscripteur ;

- Le cas échéant, le certificat médical précisant la cause du décès (notamment en cas d’accident ou de suicide).

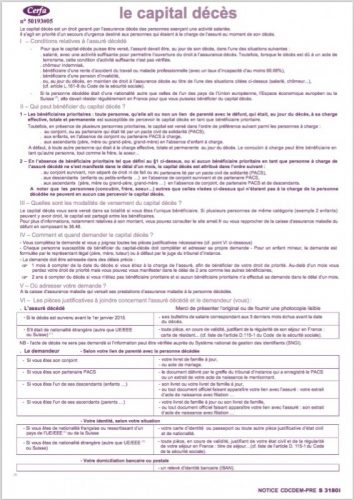

Vous effectuez la demande auprès de la Sécurité sociale ?

Pour un capital décès versé par l’Assurance maladie, le défunt doit avoir été en activité ou indemnisé (arrêt maladie, chômage) dans les 3 mois précédant son décès. Joignez :

- Les 3 derniers bulletins de salaire du défunt (à récupérer auprès de son ancien employeur si besoin) ;

- Le formulaire S3180 "Demande de capital décès", téléchargeable sur le site de l’Assurance maladie ;

- Une attestation sur l’honneur indiquant votre rang de bénéficiaire (prioritaire ou non).

La demande auprès de l’Assurance maladie doit être déposée dans un délai de 2 ans après le décès, mais pour être prioritaire, elle doit être faite dans le mois suivant le décès.

Télécharger le formulaire S3180 de demande de capital décès de la Sécurité sociale :

✔️ Voici un récapitulatif des démarches à effectuer pour toucher le capital d'une assurance décès.

| Étape | Ce qu'il faut faire |

|---|---|

| Contactez l’assureur | Informer l’assureur du décès dès que possible (idéalement dans les premiers jours). |

| Rassemblez les documents | Fournir : acte de décès, pièce d’identité, RIB, et parfois un certificat médical ou un rapport d’accident. |

| Respectez les délais | Envoyer le dossier complet dans le délai prévu au contrat (souvent 90 jours après le décès). |

| Attendez le versement | Une fois le dossier validé, l’assureur dispose généralement de 15 à 30 jours pour verser le capital. |

👀 Cas particuliers et délais pour récupérer un capital décès

Dans certaines situations, des démarches spécifiques sont à prévoir pour obtenir le versement du capital décès, notamment lorsqu’il est versé par l’Assurance maladie. Voici les cas les plus fréquents :

- Décès à l’étranger : si le décès a eu lieu hors de France, il faut transmettre un extrait d’acte de décès à la caisse d’assurance maladie du défunt ;

- Rente AT/MP : si le défunt percevait une rente pour accident du travail ou maladie professionnelle, le bénéficiaire doit joindre à sa demande la dernière notification de paiement de la rente ou la notification initiale d’attribution ;

- Bénéficiaire mineur : si le bénéficiaire du capital est un mineur, la demande doit être présentée par son représentant légal, ou à défaut par un juge du tribunal d’instance. Le capital doit être versé sur un compte bancaire ouvert au nom exclusif du mineur.

Vous ignorez si vous êtes bénéficiaire d'une assurance décès ?

Saisissez l’AGIRA (Association pour la Gestion des Informations sur le Risque en Assurance). Cet organisme se charge de rechercher auprès des assureurs si un contrat a été souscrit au nom du défunt. Vous disposez d’un délai de 10 ans après le décès pour effectuer cette demande.

💡 Les assureurs ont l’obligation de rechercher les bénéficiaires d’un contrat d’assurance décès au décès du souscripteur, ce qui évite assez souvent la perte du capital décès, récupérable pendant une période totale de 30 ans.

Peut-on obtenir le remboursement de l’assurance décès ?

L’assurance décès individuelle fonctionne comme un contrat de prévoyance, et non comme une épargne : les cotisations versées ne sont pas remboursables si vous résiliez votre contrat. D’où l’intérêt de stopper le plus tôt possible (idéalement dans les 2 à 3 premières années) si vous changez d’avis.

💡 Certains contrats autorisent un rachat de son assurance décès, mais il ne s’agit pas d’un remboursement à proprement parler. Le rachat consiste à verser un montant forfaitaire ou à ajuster les cotisations pour récupérer une partie du capital. Attention, cette option est généralement très coûteuse et encadrée par des conditions strictes.

Concernant les cotisations versées à l’Assurance maladie, c'est simple, elles ne sont jamais récupérables. Il s’agit d’un système mutualisé : tous les assurés cotisent ensemble pour couvrir les dépenses de santé, y compris le capital décès. Cela signifie que :

- Vous pouvez verser plus que ce que vous recevez (si vous êtes rarement malade) ;

- Ou moins que ce que vous percevez (en cas de soins fréquents ou de décès).

Le capital décès est un droit d’accès aux proches si le défunt remplissait les conditions requises, mais ce n’est pas un capital récupérable par l’assuré lui-même.

FAQ : Vos questions sur le versement de l'assurance décès

Est-ce que je suis bénéficiaire de l’assurance décès de mon père ?

Saisissez l’AGIRA, l’organisme chargé de retrouver les bénéficiaires d’un contrat d’assurance décès. La démarche est gratuite, et vous recevrez une réponse dans un délai de 15 jours ouvrés à compter de la réception de votre demande.

Combien de jours faut-il pour recevoir le versement d’une assurance décès ?

Le délai moyen est de 15 à 30 jours après réception de tous les documents nécessaires par l’assureur. En cas de dossier incomplet, le versement peut être retardé.

Qui reçoit le capital si aucun bénéficiaire n’est désigné dans une assurance décès ?

Si le contrat d’assurance décès ne mentionne pas de bénéficiaire, le capital entre dans la succession légale de l’assuré. Il sera alors réparti entre les héritiers selon les règles du Code civil.

Bonjour

J’ai signé une assurance décès le 1/01/2002, avec blocage des cotisations des mes 80 ans .

Je suis né le 21/03/1942. Malgré mes appels mes courriers et courriels au service réclamations.

Celles continuent d’augmenter drastiquement.

Merçi de me venir en aide.

Bonjour,

Merci pour votre message. Si votre contrat prévoit bien un arrêt des cotisations à vos 80 ans, l’assureur est tenu de respecter cette clause.

Voici ce que vous pouvez faire :

– envoyez un courrier recommandé avec accusé de réception au service réclamations de votre assureur, en rappelant votre date de naissance, la date de souscription et la clause du contrat

– joignez une copie de votre contrat ou de l’avenant indiquant la fin des cotisations à 80 ans

– demandez l’arrêt immédiat des prélèvements et le remboursement des sommes versées depuis votre 80e anniversaire

– en cas d’absence de réponse sous deux mois, vous pouvez saisir le médiateur de l’assurance via ce site : [www.mediation-assurance.org](http://www.mediation-assurance.org)

N’hésitez pas à vous faire accompagner si besoin. Vous êtes en droit d’exiger l’application des termes de votre contrat.

Mon père est décédé en novembre 2023, il était chef d’entreprise à la retraite. Y-a-t-il un droit au capital décès pour les décendants ? Merci d’avance, Cordialement,

Bonjour,

Merci pour votre message, et toutes nos condoléances pour la perte de votre père.

Le capital décès de la Sécurité sociale est versé sous certaines conditions, principalement aux ayants droit du défunt (conjoint, enfants à charge, etc.) s’il était encore affilié à un régime de sécurité sociale au moment du décès.

Dans le cas de votre père, retraité et ancien travailleur indépendant :

– Si à son décès, il ne relevait plus du régime général ni de la Sécurité sociale des indépendants, ce capital n’est pas automatiquement ouvert aux descendants,

– Ce sont en priorité le conjoint survivant ou les personnes à charge qui peuvent y prétendre.

En revanche, il est possible qu’il ait souscrit une assurance décès privée, via un contrat individuel ou collectif. Dans ce cas, un capital peut être versé aux bénéficiaires désignés dans le contrat (qui peuvent être les enfants).

Je vous conseille de :

– Contacter la caisse d’assurance retraite (ex-RSI, Carsat…) pour vérifier ses droits,

– Consulter notre guide complet :

bénéficiaires et démarches pour toucher une assurance décès

Bon courage dans vos démarches.

Bonjour

Comment fait on pour récupérer le montant de l’assurance deces après le décès du bénéficiaire ? J’ai beau appeler mutualia les mois passent et mutualia ne rend toujours pas l’argent. COMMENT FAIRE ??????

Bonjour,

Merci pour votre message.

Pour récupérer le montant de l’assurance décès, voici les étapes à suivre :

– contactez votre assureur Mutualia par écrit (lettre recommandée avec accusé de réception) en demandant le versement du capital décès en précisant les références du contrat et du bénéficiaire,

– joignez tous les documents nécessaires : acte de décès, pièces d’identité, certificat de bénéficiaire si demandé, RIB, etc.,

– si malgré vos relances la situation n’évolue pas, saisissez le médiateur de l’assurance, un tiers indépendant qui peut aider à débloquer la situation,

– vous pouvez aussi contacter la Direction générale de la concurrence, de la consommation et de la répression des fraudes (DGCCRF),

– en dernier recours, envisagez une action judiciaire avec l’aide d’un avocat.

Gardez toutes vos preuves de correspondance.

Bon courage dans vos démarches.

Si le souscripteur décède par euthanasie l’assurance paiera t elle les obsèques?

Bonjour,

Non, l’euthanasie est très probablement une exclusion de votre assurance.

N’hésitez pas à consulter les conditions générales pour en être assuré mais cela semble être le cas le plus probable.

Bien à vous

Je n ai pas très bien compris la différence entre assurance vie et assurance deces ? Merci

Bonjour,

L’assurance vie est un placement d’épargne à long terme. Elle permet de faire fructifier de l’argent et offre des avantages fiscaux.

L’assurance décès, quant à elle, se concentre uniquement sur la fourniture d’une indemnisation en cas de décès accidentel ou de mutilation, sans offrir de possibilité d’investissement à long terme. Elle vise à couvrir les risques liés aux accidents.

Bien à vous